SNS経由でイラストを購入してもらえるようになって、毎月1〜3万円ほど稼げるようになってきた!

このままイラストレーターの収入が増えたら、確定申告が必要なのかな?

本記事では、上記のようにお悩みの人に向け、イラストレーターは収入いくらから確定申告が必要なのか、確定申告の手順について、どこよりもわかりやすく解説します。

はじめまして、金融・相続ライターをしている「たじみゆ」と申します。普段は、税金や会計、相続など「難しそう……」と思われがちな記事を書いています。

FP2級を持っていることもあり、イラスト販売をしている家族や友人から確定申告について聞かれることが多かったのでブログを立ち上げました。

ブログ運営や記事執筆の際にお世話になる機会も多いイラストレーターさんたちのお役に立てると幸いです!

私もフリーランスなので確定申告を毎年しているのですが、初めての確定申告は苦労しましたし、今でも毎年「無事できるだろうか」「どうやってやるんだっけ」と不安になるときもあります。

職種は違えど、同じように悩む人が少しでも減ると嬉しいです!

本ブログでは、イラストレーターが確定申告をする際に必要なことを、どこよりもわかりやすく解説していきます!

イラストレーターにおすすめのクラウド会計は「イラストレーターにおすすめのクラウド会計3選|メリットや選び方とは?」の記事で紹介しているので、よろしければお読みください。

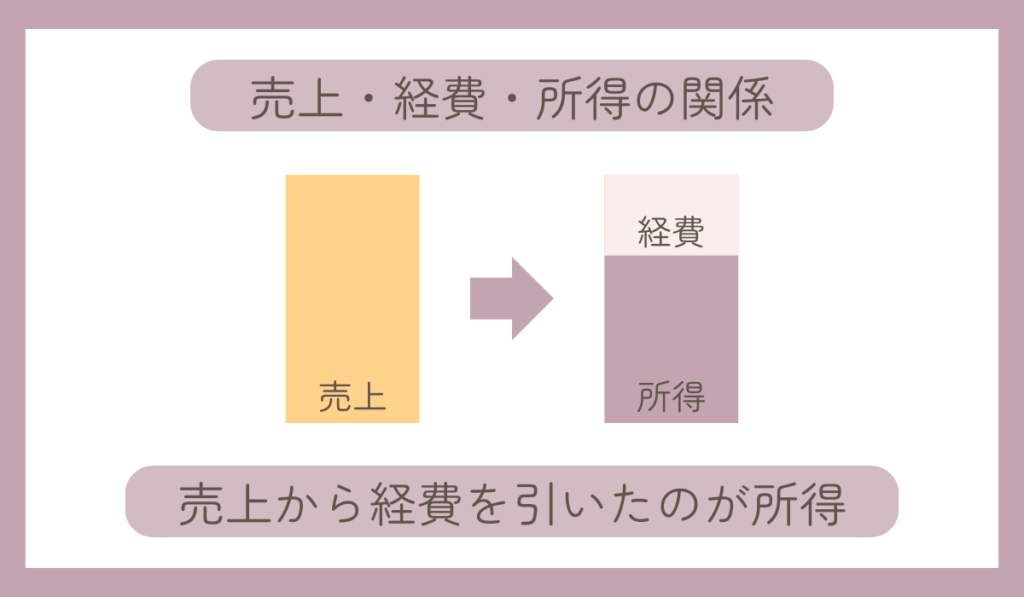

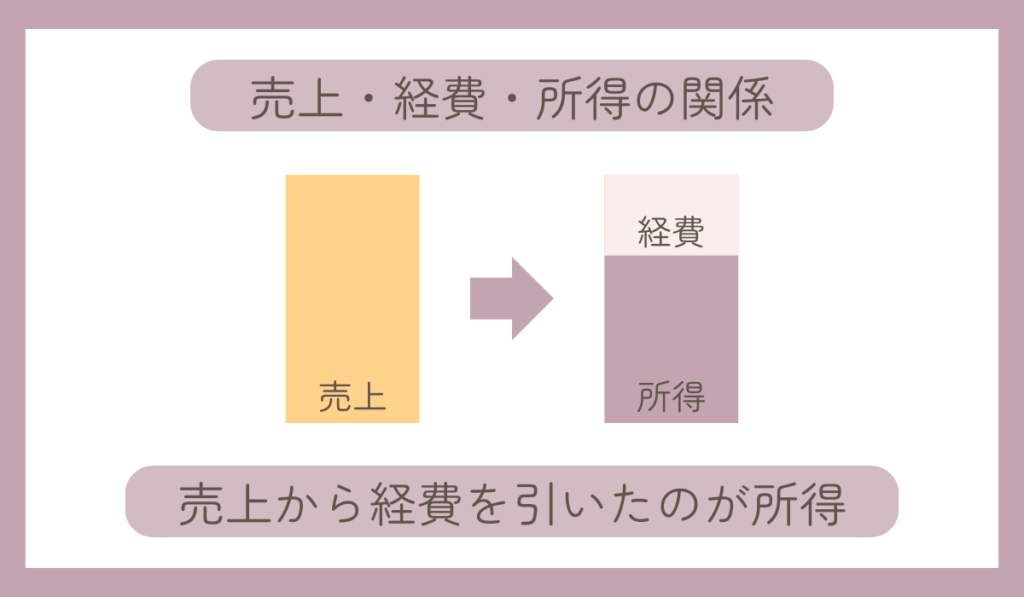

【最初に確認】売上(年収)と所得・経費の関係

確定申告について解説する前に、①売上(年収)と②経費、③所得の関係について理解しておきましょう!

この3つがあやふやなままだと、自分は確定申告が必要なのかも判断できません

売上と経費、所得は、それぞれ下記の通りです。

- 売上(年収):クライアントから受け取る報酬や代金

- 経費:売上を得るためにかかった費用(イラスト制作用のソフト・アプリ代、パソコン代など)

- 所得:売上から経費を引いた金額

例えば、下記のケースを考えてみましょう。

- イラスト販売で年間50万円の収入を得た

- イラストを制作・販売するために必要経費30万円がかかった

上記の人の売上や経費、所得は、それぞれ下記の通り。

- 売上:50万円

- 経費:30万円

- 所得:20万円

- 販売金額や年収=所得ではない

- 確定申告が必要かどうかは所得で判断する

とりあえず、まずは上記だけ理解しておけばOKです!

イラストレーターはいくらから確定申告が必要?

イラストレーターとして収入を得ている人が確定申告をしなければならないかは、①他に給与を受け取っているかと②年間所得の金額で決まります。

| 条件 | 確定申告が必要な基準 |

|---|---|

| 給料を受け取っている (正社員やパート・アルバイト) | 年間所得が20万円超 |

| 給料を受け取っていない (専業主婦、育休中) | 年間所得が48万円超 |

記事の前半でお伝えしたように、確定申告が必要かの判断には所得(売上−経費)が用いられます。

売上ではないので、ご注意くださいね!

主婦や学生さん、副業でイラスト販売をしている人など、ケース別にいくつか解説していきます。

主婦:所得が48万円を超えたら

パートやアルバイトをしていない専業主婦の場合、イラストレーターとしての所得が48万円を超えたら確定申告をしなければなりません。

- イラスト販売の収入が年間70万円

- イラスト制作・販売にかかった費用は年間20万円

- 所得は「70万円−20万円=50万円」なので確定申告が必要

- イラスト販売の収入が年間50万円

- イラスト制作・販売にかかった費用は年間10万円

- 所得は「70万円−20万円=40万円」なので確定申告は必要ない

主婦イラストレーターの確定申告の注意点は「主婦イラストレーター向け確定申告の注意点|扶養は収入いくらで外れる?」の記事で紹介しています。

フリーランス:所得が48万円を超えたら

会社などに所属せずフリーランスとしてイラスト販売をしている人は、年間所得が48万円を超えたら確定申告をしなければなりません。

ただし、後述する「青色申告」を選択している場合は所得の金額にかかわらず、毎年確定申告をする必要があります。

青色申告とは節税効果が大きいかわりに、毎年の確定申告や複式簿記による帳簿作成を義務付けられる制度です

学生:所得が20万円・48万円を超えたら

学業のかたわらイラストレーターとして活動をしている場合、他にアルバイトをしているかどうかで、確定申告が必要な所得の基準が変わります。

| 条件 | 確定申告が必要な所得 |

|---|---|

| アルバイトをしておらず給与を受け取っていない | 20万円超 |

| アルバイトをしていて給与を受け取っている | 48万円超 |

大学生イラストレーターの確定申告は「大学生イラストレーターはいくらから確定申告が必要?注意点を解説」の記事で詳しく紹介しています。

副業:所得が20万円を超えたら

本業が別にあり副業としてイラスト販売をしている人は、イラストレーターとしての年間所得が20万円を超えると確定申告をしなければなりません。

ただし、育休中にイラストレーターの副業をしている人は、その年に給料を受け取っていない場合に限り所得が48万円を超えたときに確定申告が必要となります。

育児休業給付金は非課税であり、所得の計算対象には含まれないからです

なお、勤務先に副業していることを知られたくないのであれば、確定申告時に住民税の納付方法を「自分で徴収」としておきましょう。

副業をバレないようにする方法は、下記の記事で詳しく紹介しています。

確定申告が不要でもした方が得な人

| 条件 | 確定申告が必要な所得 |

|---|---|

| 給与を受け取っていない | 20万円超 |

| 給与を受け取っている | 48万円超 |

上記の所得に満たない人でも、確定申告をした方が得になる人もいます。

確定申告により、すでに払っている税金が返ってくる可能性があるからです!

詳しく解説していきます。

報酬の一部が源泉徴収されている

企業相手にイラスト制作・販売をしていて、報酬の一部が源泉徴収されている場合、確定申告をすれば払いすぎた税金を返してもらえます。

企業がイラストレーターやWebライターの報酬の一部から所得税を差し引くことであり、企業は差し引いた源泉徴収分を税務署に支払う義務があります

源泉徴収義務者にイラストを販売すると、報酬額の10.21%が源泉徴収されます。

例えば、20万円の売上なら「24,200円」が源泉徴収として引かれるため「結構取られる」と感じる人も多いのではないでしょうか。

ただし、源泉徴収によって払いすぎた所得税は、確定申告をすれば還付金として受け取れます。

人によっては還付金が数万円から10万円近くなるはずなので、ちょっとした臨時収入にもなりますよ!

源泉徴収については「イラストレーターの報酬は源泉徴収される?還付を受ける流れを解説」の記事で詳しく解説しています。

医療費控除・住宅ローン控除を適用したい人

医療費控除や住宅ローン控除(初年度)を適用したい人は、イラストレーターの所得にかかわらず確定申告をしなければなりません。

そして、確定申告ではその年の1月1日から12月31日に発生したすべての所得について申告する必要があります。

医療費控除や住宅ローン控除を適用する場合、結果としてイラストレーターの所得も申告しなければなりません

なお、住宅ローン控除は2年目以降は年末調整で対応できるので、イラストレーターなど給与以外の所得が20万円以下であれば確定申告は不要です。

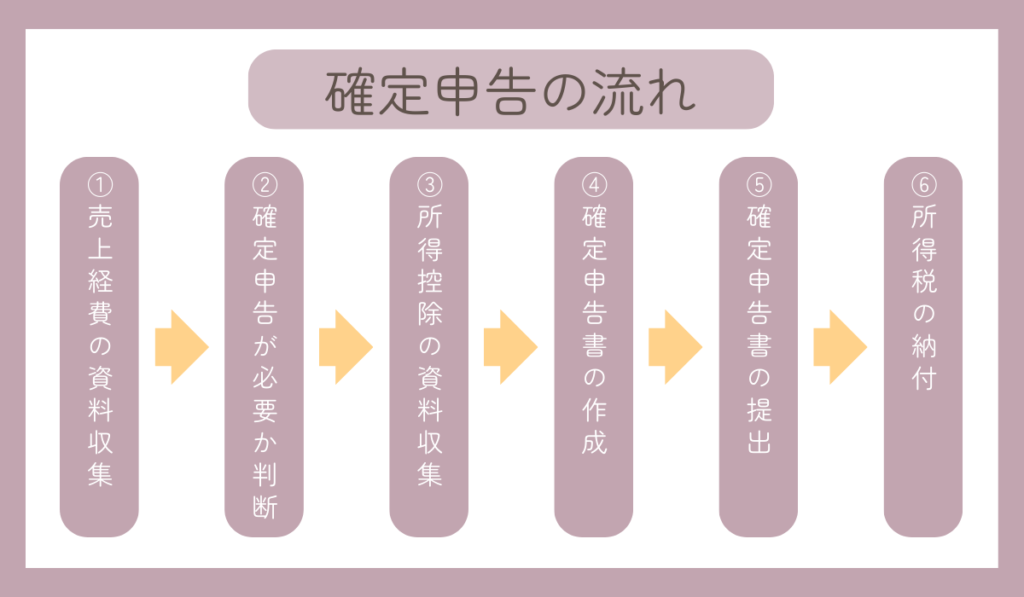

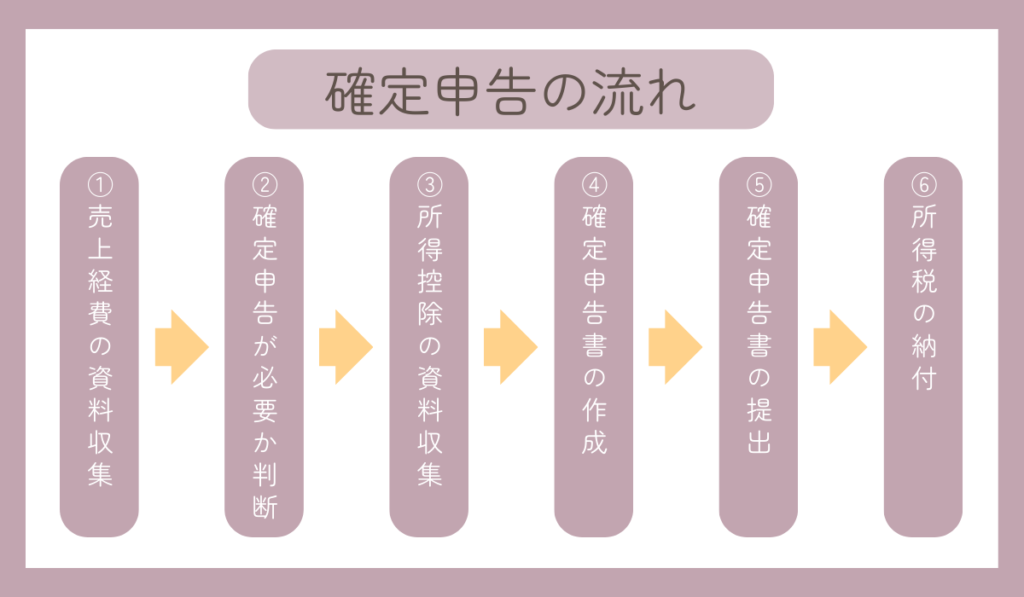

イラストレーターが確定申告をする流れ

所得が年間20万円もしくは48万円を超えるイラストレーターは、確定申告をしなければなりません。

確定申告ではその年の1年間の売上と経費から所得を計算して、確定申告書を作成する必要があります。具体的な手順は、下記の通りです。

- 1年間の売上・経費に関する資料を集める

- 確定申告が必要か判断する

- 所得控除に関する資料を集める

- 確定申告書を作成する

- 確定申告書・添付書類を提出する

- 所得税を納税する・還付金を受け取る

STEP① 1年間の売上・経費に関する資料を集める

まずは、その年の1月1日から12月31日までに発生した売上と経費についての資料を集めましょう。

確定申告は「所得(売上−経費)」を申告する作業だからです

イラストレーターの場合、売上・経費に関する資料は主に下記の通りです。

- 取引先から発行される支払調書

- 自分で作成した請求書

- 文房具・画材購入の領収書

- イラスト制作ソフトの購入・更新明細書

- インターネットや電話代の明細書

- 電気代・家賃の明細書

- 外注費用に関する明細書

- カフェ・コワーキングスペースで作業した場合の領収書

仕事の量や取引先の多さ、経費の内容・金額によっては、1年分をまとめて集計しようとすると非常に骨が折れます。

定期的に売上と経費を整理しておき、確定申告シーズンに慌てないようにしましょう!

クラウド会計を活用して、銀行口座やクレジットカードを紐づけておけば、支払いや入金のタイミングで自動で仕訳をしてもらえます。

経費にできる費用については「【仕訳例付】イラストレーターが経費にできる13のもの|経費にできないものは?」の記事で詳しく解説しているので、よろしければお読みください。

STEP② 確定申告が必要か判断する

売上・経費の集計が完了したら所得を計算し、確定申告が必要か見極めましょう。所得は「売上−経費」で計算できます。

そして、確定申告が必要な所得の基準は、下記の通りです。

| 条件 | 確定申告が必要な所得 |

|---|---|

| アルバイトをしておらず給与を受け取っていない | 20万円超 |

| アルバイトをしていて給与を受け取っている | 48万円超 |

報酬の一部が源泉徴収されている場合は、所得が上記に満たなくても確定申告をした方が得な場合もあります。

STEP③ 所得控除に関する資料を集める

税金をできるだけ節税するには、経費に関する書類だけではなく、所得控除についての資料も集めましょう。

医療費控除や寄付金控除を申請すると、所得から医療費・ふるさと納税代を控除してもらえるので税金を節税できます!

代表的な所得控除・資料は、下記の通りです。

| 所得控除・税額控除の種類 | 必要資料 |

|---|---|

| 社会保険料控除 | 国民健康保険や年金の支払い証明書 |

| 医療費控除 | その年に払った医療費の明細書・領収書 |

| 生命保険料控除 | 生命保険料控除証明書 |

| 小規模企業共済等掛金控除 | 小規模企業共済等掛金払込証明書(iDeCoなど) |

| 寄付金控除 | ふるさと納税などの寄付証明書 |

| 住宅ローン控除 | ・住宅借入金等特別控除額の計算明細書(国税庁HPでダウンロード可能) ・住宅借入金等特別控除証明書 ・登記事項証明書 ・売買契約書または工事請負契約書のコピー ・住民票の写し |

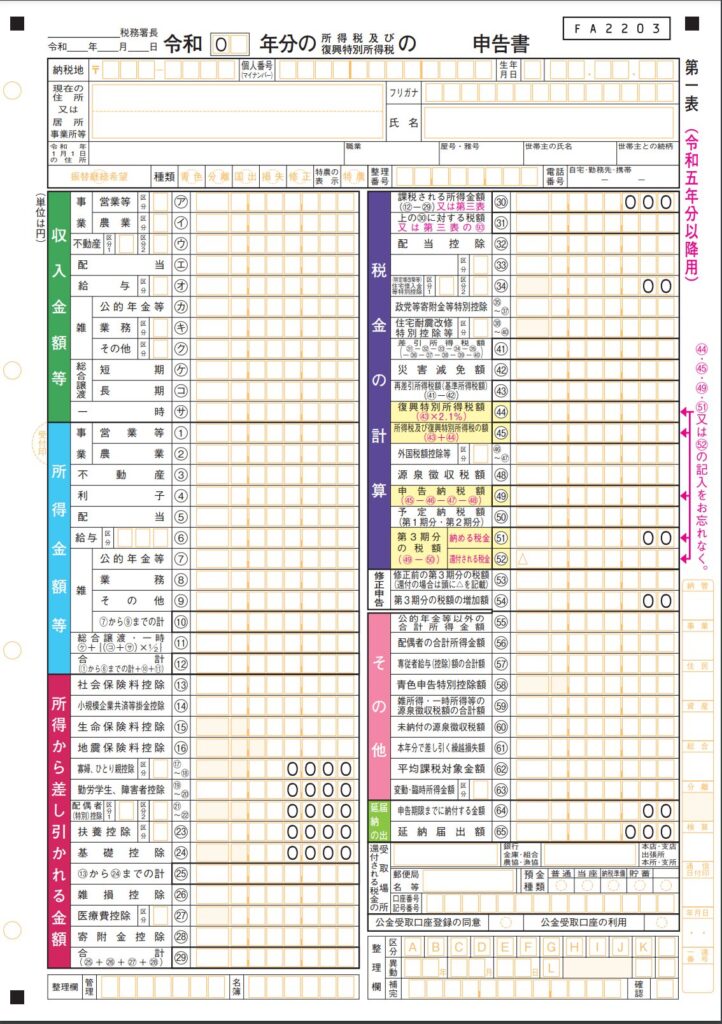

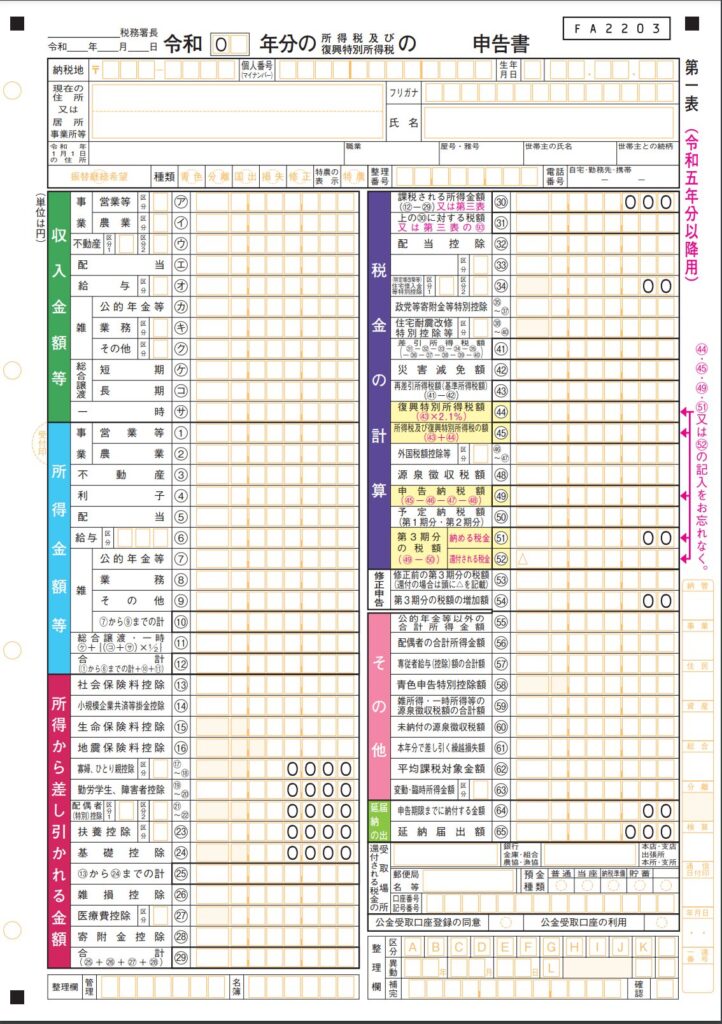

STEP④ 確定申告書を作成する

資料がすべて集まったら、いよいよ確定申告書を作成します。確定申告書そのものは、国税庁HPでダウンロードできますし、お近くの税務署でも配布されています。

出典:確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)|国税庁

確定申告書ってすごく細かいし、どこに何の数字を書いていいかわからない……

こんなの絶対書ける気がしないし、書こうとしたらイラストの締切に間に合わなくなる

残念ながら、確定申告書は税金に関する素人がイチから自分で作るのはハードルが高いです。

税理士に依頼するのは費用が気になる、できれば自分で確定申告したい場合は、クラウド会計の利用がおすすめです。

クラウド会計を使用すれば、売上・経費、所得控除の入力をすれば、自動的に確定申告書を作成してくれます。

私も毎年確定申告をしていますが、クラウド会計なしでの作業は考えられません……

確定申告書の記入方法は「【保存版】イラストレーターが確定申告する手順【記入例付き】」で詳しく紹介しています。

STEP⑤ 確定申告書・添付書類を提出する

確定申告書を作成したら、税務署に提出しましょう。提出方法は、下記の3種類です。

- e-taxを利用して提出する(おすすめ)

- 郵送で税務署に提出する

- 税務署の窓口に直接持参する

e-taxの場合、還付金を受け取れるまでのスピードも他の方法より早いですし、青色申告の控除額も10万円プラスされます。

マイナンバーカードを読み込めるスマホとクラウド会計があれば、カードリーダーなしでe-taxを利用できます!

STEP⑥ 所得税を納税する・還付金を受け取る

確定申告後は所得税の納税をしましょう。納税期限は翌年3月15日までであり、下記の方法で納税できます。

- 銀行・コンビニ納付

- クレジットカード納付(手数料がかかる)

- 口座振替

一方、報酬の一部が源泉徴収されていた場合、還付金を受け取れる場合があります。還付金は申告後1〜2ヶ月程度で指定口座に振り込まれます。

売上や経費によっては数万円から10万円程度の還付金が受け取れるので、ちょっとしたボーナス気分を味わえます!

イラストレーターが確定申告を楽にすませる方法

確定申告や税に関する業務が本業ではないイラストレーターは、確定申告にかける手間や時間をできるだけ節約すべきです。

確定申告書をイチから作成するくらいであれば、イラスト制作や営業活動にエネルギーを使った方が収入を増やせるはずです!

日頃から普段から領収書や請求書を整理しておく、クラウド会計を使って会計処理や確定申告を自動化するなどの工夫をしていきましょう。詳しく紹介していきます。

クラウド会計を活用する

クラウド会計を活用すれば、日頃の会計処理や確定申告の手間を大幅に軽減できます。

- 銀行口座やクレジットカードとクラウド会計を連携させれば、入出金・支出時に自動で仕訳をしてもらえる

- 必要事項を入力すれば、確定申告書を自動で作成してもらえるのでミスも減り、時短になる

- マイナンバーカードを読み取れるスマホがあれば、e-taxで確定申告書を提出できる

クラウド会計は複数のものがありますが、イラストレーターにおすすめのものは下記の通りです。

| クラウド会計 | 特徴 |

|---|---|

| やよいの青色申告オンライン | 最大1年間の無料体験が可能! クラウド会計の利用料金を抑えたい方におすすめ |

| マネーフォワードクラウド確定申告 | クラウドワークスなどイラストレーターが利用するサービスとの連携機能が豊富 |

| freee | 簿記・会計の知識がなくても操作しやすいシンプルな機能が魅力 |

クラウド会計の利用には年間10,000円程度の費用がかかりますが、毎月1,000円弱で仕訳・確定申告作業を楽できると思えば利用する価値は十分にあるはずです!

確定申告が必要なくらい稼げるのであれば、クラウド会計で時短した方が収入を増やせる可能性が高いはずです

普段から領収書・請求書の整理をしておく

確定申告シーズンに慌てて売上や経費の集計をするのではなく、日頃から領収書・請求書の整理をしておきましょう。

月に1度、週に1度など、定期的に会計処理の時間を作るのがおすすめです

こまめに処理をすれば1回あたりに処理する領収書や請求書の枚数も減らせるので、結果として負担も軽くなります。

また、売上と経費を定期的に計算しておくことで、稼働量と収入は見合っているかの分析や営業・制作活動の見通しも立てやすくなります。

扶養内で働きたい主婦や大学生は、こまめに計算して仕事量と収入をコントロールしなければなりません

イラストレーターが所得税・住民税を節税する方法

実際に確定申告をしたら、思ったより税金が高かった……

もっと節税する方法はないのかな

所得税や住民税は「売上−経費」で計算できる「所得」に対してかかるので、経費を適切に計上する、控除額が大きい青色申告を選択するなどが節税対策として有効です。

青色申告を選択する

副業ではなくイラストレーターを本業にしているなら、青色申告を選択すると最大65万円の控除を受けられます。

確定申告では、①白色申告と②青色申告の2種類を選べ、青色申告の方が節税効果が高いです。

青色申告のメリットとデメリットは、下記の通りです。

| メリット | デメリット |

|---|---|

| ・最大65万円の特別控除を受けられる ・赤字が出た場合、翌年以降3年間にわたって繰り越せる ・家族へ支払った給料を経費として計上できる | ・複式簿記による帳簿作成が必要である ・事前に青色申告承認申請書の提出が必要である ・副業の場合は、ほとんどのケースで青色申告を適用できない |

経費を漏れなく計上する

確定申告時には、経費を漏れなく計上しましょう。所得は「売上−経費」で計算するので、経費が増えればその分だけ所得を減らせるからです。

もちろん事業に関連する支出に限定されますが、イラストレーターの場合、下記の費用を経費として計上できます。

- 画材費の購入費用

- デザインソフトやイラストソフトの購入費用・更新料

- インターネット代や携帯電話料金(プライベートと兼用の場合は一部のみ)

- 家賃・光熱費(自宅で作業している場合は一部のみ)

- 名刺作成費用

- 外注費用(事務作業や営業、SNS運用などを外注した場合)

- カフェやコワーキングスペースで作業したときの料金

家賃や光熱費、通信費のようにプライベートと兼用の費用は、家事按分をして経費に計上します。

このように、プライベートの支出と思ってしまいそうな費用も一部は経費にできる可能性があるので、できるだけ漏れなく領収書や明細を集めておきましょう。

所得控除を漏れなく計上する

所得税や住民税を節税したいなら、経費だけでなく所得控除も漏れなく計上しましょう。所得控除とは、経費のように所得を控除してくれる制度であり、医療費控除や住宅ローン控除などがあります。

代表的なものは、下記の通りです。

| 控除 | 概要 |

|---|---|

| 基礎控除 | 全納税者が48万円の控除を受けられる |

| 社会保険料控除 | 支払保険料(健康保険・国民年金)を全額免除してもらえる |

| 医療費控除 | 払った医療費が年間10万円を超えたら適用できる |

| 小規模企業共済等掛金控除 | iDeCoなどの掛金を全額控除してもらえる |

| 生命保険料控除 | 生命保険や個人年金保険を支払ったときに一定額を所得から控除できる |

なお、住宅ローン控除や一部の寄付金控除は所得控除ではなく税額控除です。

計算された所得税から直接控除するので、所得控除よりも節税効果が高くなります!

イラストレーターの節税方法については「イラストレーターがすべき6つの節税方法|注意点や社会保険料の節約方法」の記事でも紹介しているので、よろしければお読みください。

イラストレーターが年金・健康保険料を抑える方法

イラストレーターの収入、所得が年間130万円を超えると、扶養を外れ、自分で国民年金や健康保険料を払わなければなりません。

正直、税金よりも年金や健康保険料の方が高いと感じます……

年金や健康保険料を少しでも抑えるには、年金の前払いや国保組合の加入がおすすめです!

年金を前払いする

国民年金保険料は前払い(前納)を選択すれば、割引が適用されます。

6ヶ月前納と1年・2年前納を選べます!

前納した場合の割引額は、下記の通りです。

| 納付書クレジットカード払い | 口座振替 | |

|---|---|---|

| 6ヶ月前納 | 830円 | 1,160円 |

| 1年前納 | 3,620円 | 4,270円 |

| 2年前納 | 15,290円 | 16,590円 |

※令和6年の場合

※割引額は納付書による毎月納付との差額を計算

私もできるだけ年金を節税したいので、2年前納かつ口座振替で年金を払っています!

年金事務所で国民年金第3号から第1号への切り替え手続きを行う際に、前納手続きも一緒にしておくと楽です。

国保組合に加入する

国民健康保険料が高すぎると感じたら、国保組合への加入も考えましょう。

フリーランスや個人事業主が加入できる健康保険組合であり、入れる国保組合は業種ごとに決まっています。

イラストレーターが加入できる健康保険組合は「文芸美術国民健康保険組合(文美健)」です。

国保組合は保険料が一定なので、所得が高く国民健康保険料が高額な人ほど加入するとお得です。

税引後の所得が200万円を超えると国民健康保険よりも文芸美術国民健康保険組合がお得になる可能性が高いです

イラストレーターとして独立した、夫の扶養を抜けた後に国民健康保険料の負担が重いと感じたら、加入を検討してみてください。

イラストレーターが加入できる国保組合である文芸美術国民健康保険組合については「イラストレーターが入れる健康保険組合|文芸美術国民健康保険組合とは?」の記事で詳しく紹介しています。

イラストレーターが確定申告をするときによくある質問

最後に、イラストレーターが確定申告をするときによくある質問を回答と共に紹介していきます。

【まとめ】自分は確定申告が必要なのか確認しておこう

自分がイラストレーターとしていくら稼いでいるかわからない状態や確定申告が必要かわからない状態が続くのは、非常に不安なはずです。

場合によっては、「このまま稼ぎ続けて良いのか……」と悩み、イラスト制作・販売に本腰を入れにくくなってしまう人もいるのではないでしょうか。

私も「夫の扶養内で働こう、税金を抑えよう」と考えながら働いているときよりも「扶養から出て税金を払うことになっても、稼げるだけ稼ごう」と考えてからの方が収入を増やせました。

収入が増えるだけでなく、やりがいのある仕事や自分の得意なことを活かせる仕事を見つけやすくなったので、仕事そのものの満足度も上がっています

イラスト制作や販売でコンスタントに毎月1〜3万円稼げるようになってきたら、確定申告が必要かどうか売上・経費を確認してみましょう。

| 本業やパート・アルバイトで、給料を受け取っている | 年間所得が20万円を超えると確定申告が必要 |

|---|---|

| 本業やパート・アルバイトをしておらず、給料を受け取っていない | 年間所得が48万円を超えると確定申告が必要 |

そして、確定申告が必要な場合、もっと収入を増やしたい場合はクラウド会計の導入や帳簿作成について検討しておきましょう。

確定申告は毎年2月16日から3月15日の間に行う必要があり、年度末の忙しい時期と重なります。

本業やプライベートの慌ただしさに確定申告が加わると地獄です……

会計処理や確定申告の負担を減らしイラスト制作や営業活動に時間を使うためにも、当ブログで確定申告についての知識を身につけていただけると嬉しいです。

ここまで読んでいただき、ありがとうございました!