お悩み

お悩み子供が幼稚園・小学校に通っている間にイラストを描いていて、最近1〜3万円/月稼げるようになってきた!

パート程度稼げるのが理想だけど、確定申告が必要なのかな?

本記事では、上記のようにお悩みの人に向け、主婦イラストレーターは収入いくらから確定申告が必要なのかを解説します。

結論から言うと、イラスト販売で収入を得ている主婦は、所得(売上−経費)が年間20万円もしくは48万円を超えた場合に確定申告が必要です。

| 条件 | 確定申告が必要な基準 |

|---|---|

| パート・アルバイトなどで給料を受け取っている | 年間所得が20万円を超えたら |

| パート・アルバイトなどで給料を受け取っていない | 年間所得が48万円を超えたら |

確定申告が必要な場合、1年間の売上と経費に関する資料を集め、確定申告書に必要事項を記入していきます。

できるだけ申告業務を楽にしたいのであれば、クラウド会計を使うことを強くおすすめします!

後は、確定申告シーズンに慌てるのではなく、普段から仕訳などの会計処理をしておきましょう

本記事では、主婦イラストレーターが確定申告をする流れや注意点をどこよりもわかりやすく解説していきます。

確定申告にかける時間を節約したいのなら「イラストレーターにおすすめのクラウド会計3選|メリットや選び方とは?」の記事も併せてお読みください。

主婦イラストレーターはいくらから確定申告が必要?

主婦でイラスト制作・販売をしている人は、所得が年間20万円・48万円を超えると確定申告をしなければなりません。

| 条件 | 確定申告が必要な基準 |

|---|---|

| パート・アルバイトなどで給料を受け取っている | 年間所得が20万円を超えたら |

| パート・アルバイトなどで給料を受け取っていない | 年間所得が48万円を超えたら |

給与を受け取っているかによって、確定申告が必要かの金額が変わってくるのでご注意ください。いくつかケース別に見ていきましょう。

パート・アルバイトをしているなら所得が20万円を超えたら

パート・アルバイトをしており給料をもらっている人は、給与以外の所得が20万円を超えたら確定申告をしなければなりません。

なお、所得とは「売上-経費」で計算するので、同じ金額を売り上げていても確定申告が必要か変わってくる場合があります。

- パートとは別に、イラスト販売をしている

- イラスト販売の売上は年間50万円

- イラスト販売にかかった経費は年間10万円

- 「50万円−10万円=40万円>20万円」なので確定申告が必要

- パート・アルバイトはしていない(専業主婦)

- イラスト販売の売上は年間60万円

- イラスト販売にかかった経費は年間20万円

- 「60万円−20万円=40万円<48万円」なので確定申告は不要

売上だけでなく、1年間の経費も計算しておく必要があります!

年の途中で退職したなら所得が20万円を超えたら

その年の途中に退職した場合も給料を受け取っているので、イラストレーターの所得が20万円を超えたら確定申告をしなければなりません。

育休中の人はその年の給料をもらったかどうかで扱いが異なる

なお、育休中の人が受け取る育児休業給付金は給料には含まれません。

したがって、育休中の人は産休・育休に入る時期によって確定申告が必要な所得の基準が変わります。

| 条件 | 確定申告が必要な基準 |

|---|---|

| 年の途中で産休・育休に入った (今年1円でも給料を受け取っている) | 年間所得が20万円を超えたら |

| 昨年より継続して産休・育休中である (今年は給料を受け取っていない) | 年間所得が48万円を超えたら |

なお、育休中に副業をして良いのか、副業をバレないようにする方法は「育休中の副業をバレないようにする方法!育児休業給付金は受け取れる?」で紹介しています。

専業主婦なら所得が48万円を超えたら

パートやアルバイトをしていない専業主婦は、所得が48万円を超えたら確定申告が必要です。

こちらも収入(売上)ではなく、所得が基準となるので売上、経費共に計算し確定申告が必要か判断しましょう。

【補足】報酬の一部が源泉徴収されているなら確定申告した方が得

取引先が企業であり、報酬の一部が源泉徴収されている場合は、確定申告すると払いすぎた税金を還付金として受け取れる可能性があります。

源泉徴収されている場合、所得が20万円、48万円に満たなくても確定申告をした方が得です

イラストレーターの源泉徴収については「イラストレーターの報酬は源泉徴収される?還付を受ける流れを解説」でも紹介しているので、よろしければお読みください。

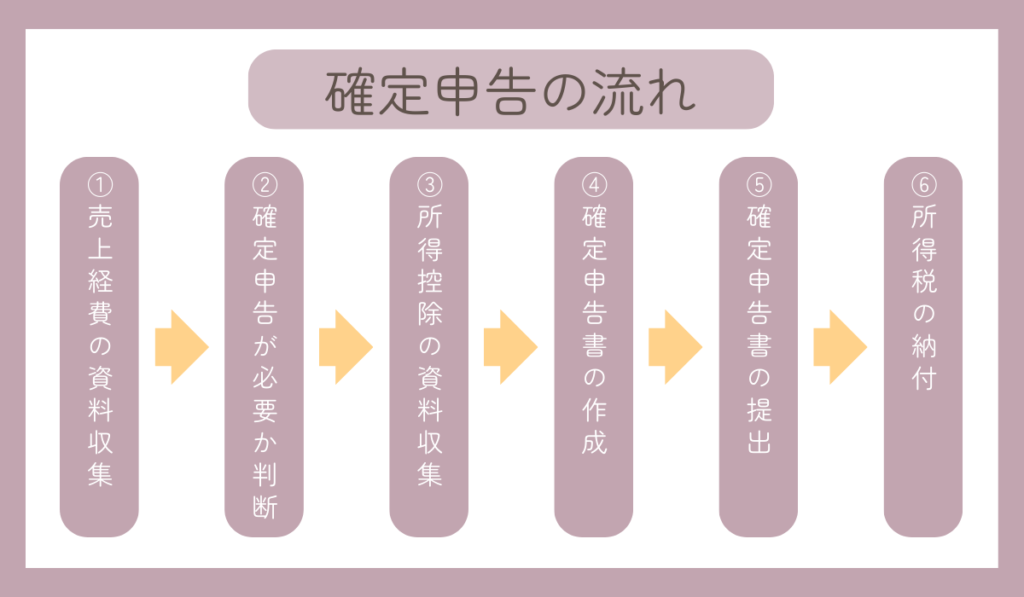

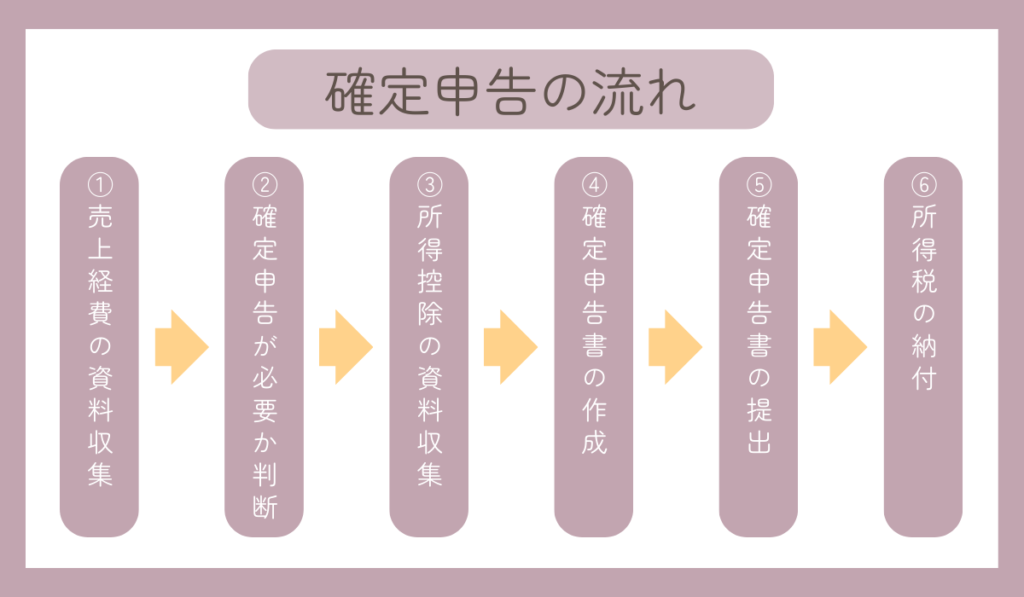

確定申告の手順

確定申告では、1年間の売上と経費を計算し所得を計算する必要があります。所得に対して所得税・住民税がかかる仕組みだからです

具体的には、下記の流れで確定申告を行いましょう。

- 1年間の売上・経費に関する資料を集める

- 確定申告が必要か判断する

- 所得控除に関する資料を集める

- 確定申告書を作成する

- 確定申告書・添付書類を提出する

- 所得税を納税する・還付金を受け取る

それぞれ詳しく解説していきます。

STEP① 1年間の売上・経費に関する資料を集める

確定申告で最初にすべきことは、1年間の売上と経費に関する資料を整理することです。

いきなり確定申告書を書くわけじゃないんですね

年間の売上や経費をすべて計算した上で確定申告書を書く必要があるので、最初に資料を集める必要があります。

売上、経費に関する資料としては、イラストレーターの場合、下記のものが考えられます。

- 取引先から発行される支払調書

- 自分で作成した請求書

- 文房具・画材購入の領収書

- イラスト制作ソフトの購入・更新明細書

- インターネットや電話代の明細書

- 電気代・家賃の明細書

- 外注費用に関する明細書

- カフェ・コワーキングスペースで作業した場合の領収書

仕事にかかった費用は経費となるので、領収書や明細書を忘れずに保管しておきましょう!

自宅で作業している場合は、家賃や電気代の一部も経費として申請可能です。

ただし、プライベート兼仕事の支出は家事按分と呼ばれる処理が必要です。

仕事の量や取引先が多い場合、集計が大変ですね……

月に1度、週に1度などこまめに売上・経費を整理しておくと良いですよ!

クラウド会計を使えば銀行口座やクレジットカードと連携できるので、会計処理も楽になります。

イラストレーターが経費にできる支出については「【仕訳例付】イラストレーターが経費にできる13のもの|経費にできないものは?」の記事で詳しく紹介しているので、よろしければお読みください。

STEP② 確定申告が必要か判断する

STEP①で集めた売上・経費の資料をもとに、自分は果たして確定申告が必要なのか判断しましょう。

繰り返しになりますが、確定申告が必要なのは1年間の所得が20万円もしくは48万円を超える場合です。

| 条件 | 確定申告が必要な基準 |

|---|---|

| パートやアルバイトをしており給与を受け取っている | 年間所得が20万円を超えたら |

| 専業主婦で給料を受け取っていない | 年間所得が48万円を超えたら |

所得は「売上-経費」で計算するので、同じ売上でも経費によって確定申告が必要か変わってきます。

STEP③ 所得控除に関する資料を集める

税金をできるだけ節税するには、経費に関する書類のみでなく、所得控除についての資料も集めましょう。

医療費控除や寄付金控除を申請すると、所得から医療費・ふるさと納税代を控除してもらえるので税金を節税できます!

代表的な所得控除・資料は、下記の通りです。

| 所得控除・税額控除の例 | 必要な資料 |

|---|---|

| 社会保険料控除 | 国民健康保険や年金の支払証明書 |

| 医療費控除 | その年に払った医療費の明細書・領収書 |

| 生命保険料控除 | 生命保険料控除証明書 |

| 小規模企業共済等掛金控除 | 小規模企業共済等掛金払込証明書(iDeCoなど) |

| 寄付金控除 | ふるさと納税などの寄付証明書 |

| 住宅ローン控除 | ・住宅借入金等特別控除額の計算明細書(国税庁HPでダウンロード可能) ・住宅借入金等特別控除証明書 ・登記事項証明書 ・売買契約書または工事請負契約書のコピー ・住民票の写し |

医療費控除と生命保険料控除は、本人のものだけでなく家族が払った医療費や生命保険料も対象です。

後述しますが、妻と夫どちらが申告した方が得になるか計算しておく必要があります。

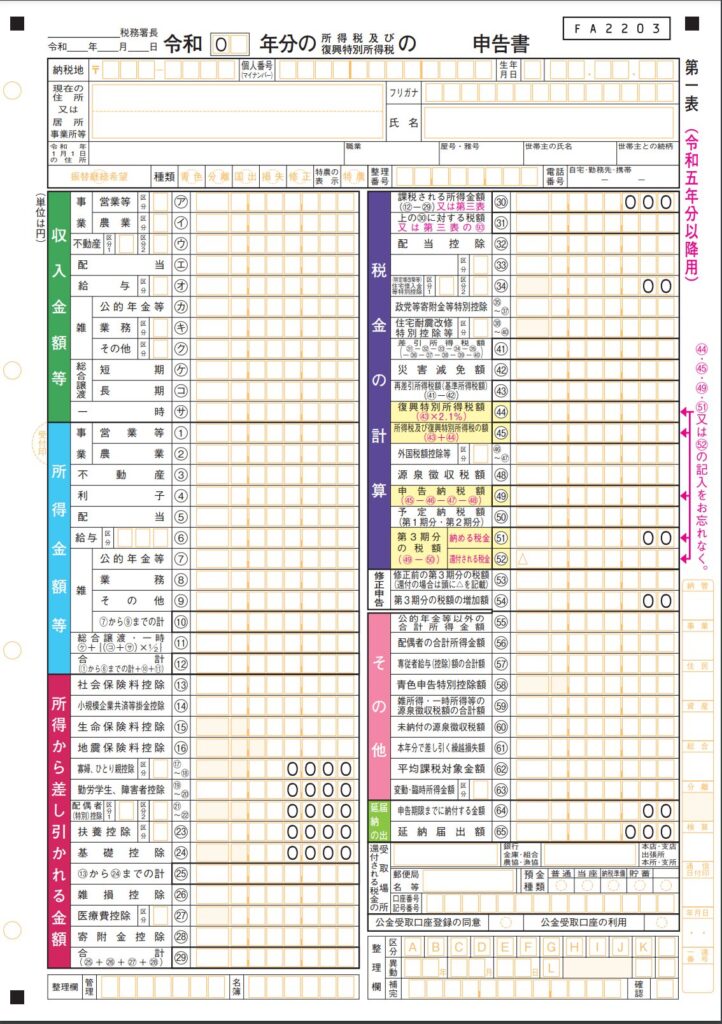

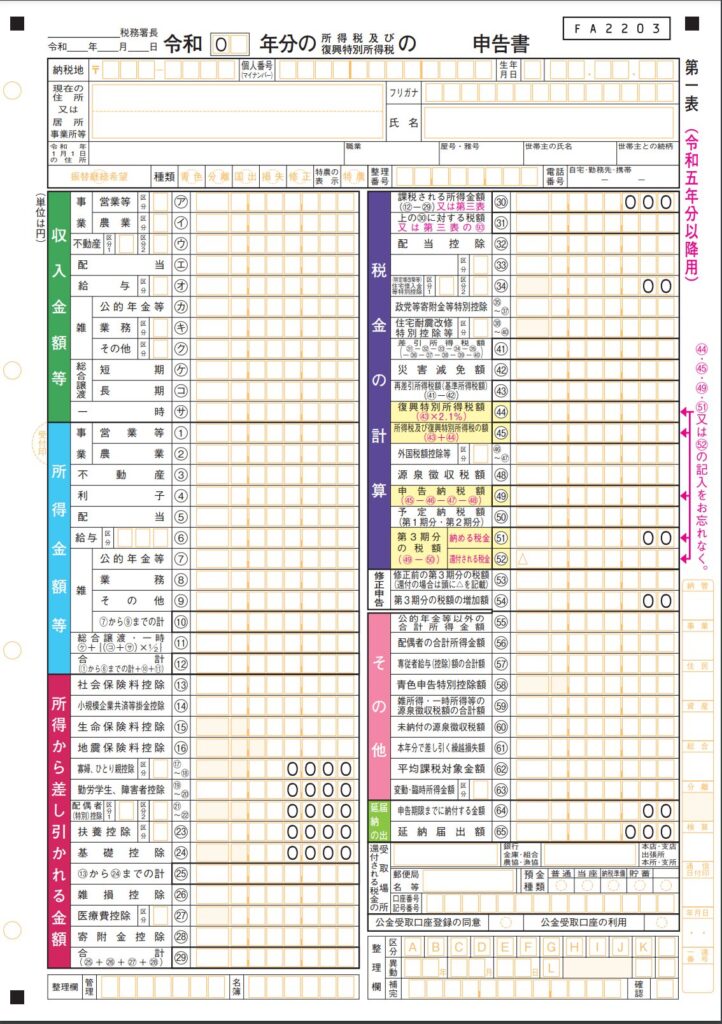

STEP④ 確定申告書を作成する

いよいよ確定申告書の作成です。確定申告書の用紙は税務署に配布されていますし、国税庁のHPからもダウンロードできます。

出典:確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)|国税庁

これを自分で書かなければならないの?すごく細かいけど……

どこに何を書けばいいかすらわからない……

クラウド会計を使えば、売上や経費、所得控除に関する情報を入力すれば自動で作成してもらえます

営業活動やイラスト制作に使う時間や家族と笑顔で過ごす時間を増やすためにも、すべて自分で確定申告書を作成するのではなく、クラウド会計の活用を強くおすすめします。

私も毎年確定申告していますが、クラウド会計使うなと言われたら、かなり時間がかかりますし絶対無理ですね……

STEP⑤ 確定申告書・添付書類を提出する

確定申告書が完成したら税務署に提出します。提出方法は、下記の3種類から選べますが中でもe-taxの利用がおすすめです。

- e-taxを利用して提出する(おすすめ)

- 郵送で税務署に提出する

- 税務署の窓口に直接持参する

クラウド会計とマイナンバーカードを読み取れるスマホがあればカードリーダーがなくてもe-taxで提出できます。

e-taxを利用すれば青色申告の控除額を10万円上乗せできるので、所得が200万円程度の人であれば所得税を約10,000円節税可能です!

STEP⑥ 所得税を納税する・還付金を受け取る

確定申告が完了したら所得税も納税しましょう。納付方法は、下記の中から選べます。

- 銀行・コンビニ納付

- クレジットカード納付(手数料がかかる)

- 口座振替

なお、企業と取引していて報酬の一部が源泉徴収されていた場合は、還付金を受け取れることもあります。

還付金は、申告後1〜2ヶ月程度で確定申告書に記載した口座に振り込まれます。

数万円から10万円程度の還付金が振り込まれることもあるので、頑張って確定申告したご褒美だと思っています!

確定申告書の書き方については「【保存版】イラストレーターが確定申告する手順【記入例付き】」で詳しく紹介しているので、よろしければお読みください。

主婦イラストレーターが確定申告する際に注意すべきこと

主婦でイラスト制作・販売している人は確定申告だけでなく、住民税の申告や社会保険の扶養について確認しておかなければなりません。詳しく見ていきましょう。

確定申告が必要なくても住民税の申告が必要な場合がある

所得が20万円・48万円以下だとしても、住民税の申告は必要な場合があるのでご注意ください。

お住まいの地域によっても異なりますが、年収100万円程度を超えると申告が必要になることが多いです。

申告が必要な年収を確認すると、共に申告方法も自治体に確認しておくと安心です

確定申告をした場合は所得税だけでなく住民税の申告も同時に行われるので、個別に住民税の申告をする必要はありません。

医療費控除・生命保険料控除は妻・夫どちらでもできる

所得控除のうち、医療費控除と生命保険料控除は、妻・夫どちらでも申請できるので収入が多い方が適用した方が得です。

医療費控除と生命保険料控除は本人が支払った医療費・生命保険料のみだけでなく、配偶者や同居親族の費用も対象になるからです。

医療費控除は自分だけでなく家族の医療費を合算して10万円を超えたら申告できますし、生命保険料控除は下記を意識しておきましょう。

- 基本的には収入が多いほうが申請した方が得

- 収入が高い方の控除枠を使い切ってしまった場合、もう1人が残りの生命保険料を控除する

所得税は累進課税制度なので、所得が多い人の控除額を大きくした方がお得です!

健康保険の扶養に入る条件を確認しておく

専業主婦がイラスト制作や販売をする場合、夫の健康保険の扶養に入る条件を必ず確認しておきましょう。

扶養には、①税金の扶養と②社会保険(健康保険)の扶養の2種類があります。

| 扶養の種類 | 抜けるとどうなるか |

|---|---|

| 税金の扶養 | 夫が妻の分の配偶者控除を適用できなくなる |

| 社会保険の扶養 | 妻が自分で国民健康保険料を払う必要がある妻が専業主婦だった場合、国民年金第3号から第1号に切り替わる |

金額的な負担が大きいのは、社会保険の扶養を出たときです。

令和6年では国民年金保険料は16,980円/月ですし、国民健康保険料と合算すると年間30万円以上かかることが多いからです。

社会保険の扶養を出ると30万円以上の負担がかかり、扶養内・扶養外で手取りの逆転現象が生じてしまいます……

そして、社会保険の扶養に入るためのルールは、夫が加入している健康保険組合によって下記のように異なります。

- 所得(売上−経費)が年間130万円を超えたら

- 売上(年収)が年間130万円を超えたら

- 開業届を出して個人事業主になった時点で

個人事業主になると扶養に入れないルールの場合、開業届を提出してしまうと所得にかかわらず扶養から外れ年金や健康保険料を妻自身で払わなければならなくなります。

「青色申告を選択して節税したいから個人事業主になろう!」と思ってしまいがちですが、専業主婦の場合は提出前に必ず健康保険組合のルールを確認しておきましょう!

主婦イラストレーターが扶養に入る条件については「主婦イラストレーターも扶養に入れる!条件や年収の壁も解説」で詳しく紹介しているので、よろしければお読みください。

確定申告をスムーズにすませたいならクラウド会計を活用する

確定申告や日々の会計処理をできるだけ簡単にしたいのであれば、クラウド会計を導入しましょう。

クラウド会計を導入すれば仕訳や確定申告書作成を自動でしてくれます。

- 銀行口座やクレジットカードとクラウド会計を連携させれば、入出金・支出時に自動で仕訳をしてもらえる

- 必要事項を入力すれば、確定申告書を自動で作成してもらえるのでミスも減り、時短になる

- マイナンバーカードを読み取れるスマホがあれば、e-taxで確定申告書を提出できる

クラウド会計は様々な種類がありますが、大手で信頼できイラストレーターにも使いやすいものは、下記の3社です。

| クラウド会計 | 特徴 |

|---|---|

| やよいの青色申告オンライン | 最大1年間の無料体験が可能! クラウド会計の利用料金を抑えたい方におすすめ |

| マネーフォワードクラウド確定申告 | クラウドワークスなどイラストレーターが利用するサービスとの連携機能が豊富 |

| freee | 簿記・会計の知識がなくても操作しやすいシンプルな機能が魅力 |

クラウド会計の利用料は年間10,000円ほどかかりますが、先ほど紹介した青色申告を選択すれば最大65万円の控除を受けられるので十分元を取れます。

クラウド会計があれば、青色申告の要件のひとつである複式簿記による貴重も簡単ですし、e-taxもカードリーダーなしで利用できます

イラストレーターにおすすめのクラウド会計は「イラストレーターにおすすめのクラウド会計3選|メリットや選び方とは?」で詳しく紹介しているので、よろしければお読みください。

主婦イラストレーターが確定申告するときによくある質問

最後に、主婦イラストレーターが確定申告するときによくある質問を回答と共に紹介していきます。

- 専業主婦はいくら稼ぐと確定申告が必要?

-

パートやアルバイトをしておらず給料を受け取っていない主婦は、年間所得が48万円を超えると確定申告をしなければなりません。

- 専業主婦がイラスト販売で収入130万円を超えるといくらかかる?

-

収入が130万円を超え夫の社会保険の扶養から抜けると、国民年金保険料と国民健康保険料が年間30万円ほどかかってしまいます。

- 専業主婦が確定申告をしないとどうなりますか?

-

確定申告が必要なのにしなかった場合は、無申告加算税や延滞税などの追徴課税が課せられてしまいます。

- イラストレーターの帳簿の付け方はどのようにすれば良いですか?

-

イラストレーターが帳簿を付ける場合は、売上・経費の記録から始めましょう。

自分で帳簿を付けるのが難しい場合は、クラウド会計の利用も検討しましょう。

【まとめ】主婦は確定申告だけでなく社会保険の扶養も意識する

主婦がイラスト制作・販売をした場合、年間所得が下記の金額を超えると確定申告をしなければなりません。

| 条件 | 確定申告が必要な基準 |

|---|---|

| 年の途中で産休・育休に入った (今年1円でも給料を受け取っている) | 年間所得が20万円を超えたら |

| 昨年より継続して産休・育休中である (今年は給料を受け取っていない) | 年間所得が48万円を超えたら |

また、扶養内で働きたい主婦は夫が加入している健康保険組合に扶養に入るためのルールを確認しておきましょう。

社会保険の扶養を出ると国民年金保険料や国民健康保険料で年間30万円以上かかるからです。

うっかり扶養から出てしまったなんてことがないように、普段から売上と経費の集計をして自分の所得を計算しておく必要があります。

日々の会計処理や確定申告の手間を減らしたいなら、クラウド会計の導入も考えてみましょう

クラウド会計の導入には年間10,000円程度かかりますが、会計処理・確定申告を時短できる分、よりイラスト制作で収入を増やしやすくなるはずです。

コメント