お悩み

お悩みイラストレーターとして順調に収入が増えてきたけど、税金がとにかく高い……

法律上問題ない範囲で節税対策をしたい

本記事では、上記のようにお悩みの人に向け、イラストレーターの節税方法を紹介します。

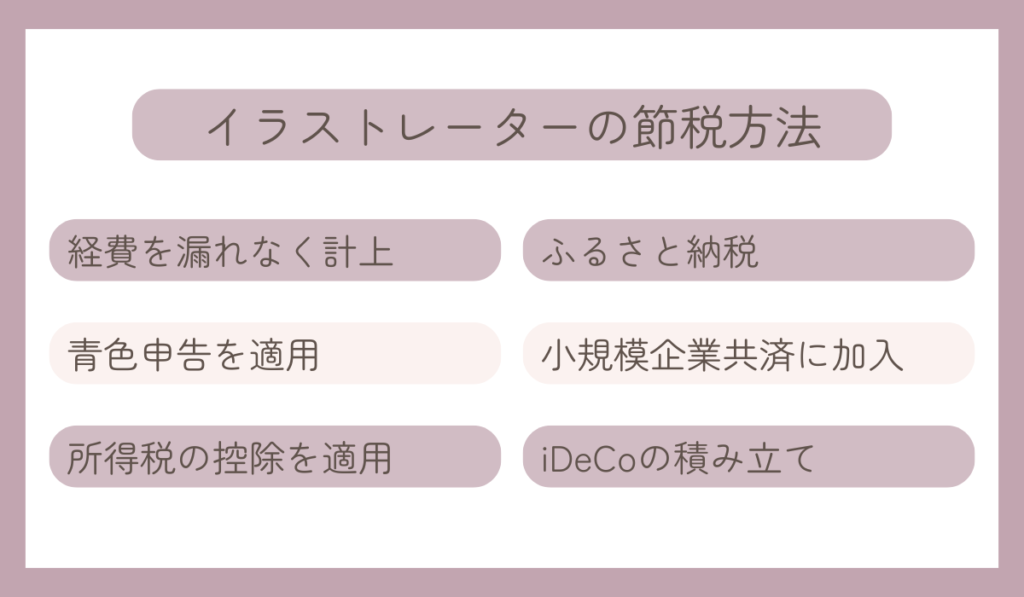

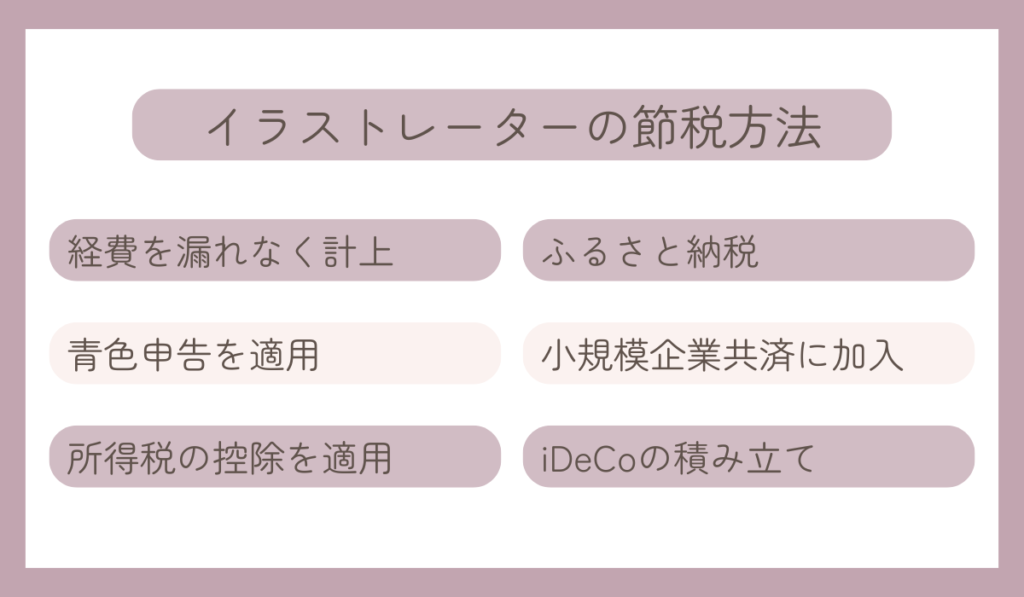

イラストレーターが節税するには、経費を漏れなく計上する、青色申告を選択するなどいくつか方法があります。

また、手元の資金に余裕があるならiDeCoや小規模企業共済への積立、ふるさと納税を行うのも有効です。

私も実際にiDeCoは月68,000円掛けていますし、ふるさと納税でお肉や果物をもらっています

本記事では、個人事業主として働く筆者がイラストレーターの節税方法について詳しく紹介していきます。

イラストレーターが支払う税金は4種類

まずは、個人で活動するイラストレーターが支払う税金の種類について確認していきましょう。

- 所得税

- 住民税

- 個人事業税

- 消費税

イラスト制作・販売で発生した利益については、上記の税金がかかる可能性があります。

所得税

所得税とは、その年に発生した所得(売上-経費)に対して課税される税金であり、累進課税制度が採用されているのが特徴です。

所得が上がれば上がるほど、税率も上がってしまいます

副業やフリーランス、個人事業主として働くイラストレーターは、2月16日から3月15日までに確定申告をして所得税の計算と納付をします。

確定申告期限=所得税の納付期限ですが、所得によっては予定納税が必要となるのでご注意ください。

住民税

住民税は、所得に応じて市区町村と都道府県に納める税金であり、前年の所得をもとに税額を計算します。

所得税は「先払い」の税金なのに対し、住民税は「後払い」の税金とも呼ばれています

確定申告をする場合、所得税と一緒に住民税も計算される仕組みです。

一方、イラストレーターの収入が少なく確定申告が必要ない人は、個別に住民税の申告をしなければならないケースもあるのでご注意ください。

個人事業税

事業所得が年間290万円を超えると、個人事業税も納めなければなりません。

地方税なので税率や対象業種は、お住まいの地域によって若干の違いがあります

例えば、東京都の場合はイラストレーターは「デザイン業」に該当し、税率は5%です。

事業所得が300万円の場合は「300万円×5%=15万円」の個人事業税がかかる計算となります。

個人事業税はそもそも事業所得が年間290万円以下はかからないため、事業が軌道に乗り、収入が増えてくるといきなり納税通知書が届く場合も多く、戸惑ってしまうこともあるでしょう。

- 今までこんな税金払ったことないのに間違いではないのか

- 今まで個人事業税を払ってきていなかったが、脱税になるのか

こんな風に不安になってしまう人もいるのではないでしょうか

税負担が上がるのは残念ですが、事業が軌道に乗っている証拠でもあるので、ご安心ください。

なお、個人事業税も住民税と同様に確定申告書を提出している場合は、自治体側で計算をして納税通知書を送付してくれます。

消費税

消費税は、売上が年間1,000万円を超える場合やインボイスの登録をしており適格請求書発行事業者になっている場合にかかる税金です。

企業との取引が多い場合、インボイスに登録しているイラストレーターもいるかもしれません

消費税の申告は確定申告書ではできないので、消費税申告書を別途作成する必要があります。

- 原則課税方式

- 簡易課税方式

- 2割特例

上記のように、複数の課税方式の中から自分に合う方法を選ぶ必要があるため、申告書作成や税金の計算の難易度が所得税よりも上がります。

インボイスに登録しているイラストレーターや売上1,000万円を超え消費税の申告が必要なイラストレーターは、税理士に申告業務を依頼しても良いかもしれません。

イラストレーターの節税方法6つ

先ほど解説したように、イラストレーターにかかる税金の多くは所得(売上-経費)に対してかかります。

そのため、イラストレーターが節税するには、①売上を抑えるか②経費を漏れなく計上しなければなりません。

- 経費を漏れなく計上する

- 青色申告を適用する

- 所得税の控除を漏れなく適用する

- ふるさと納税をする

- 小規模企業共済に加入する

- iDeCoを積み立てる

それぞれ詳しく紹介していきます。

経費を漏れなく計上する

所得税や住民税、個人事業税は所得(売上-経費)に対してかかるので、経費を漏れなく計上すればその分だけ節税できます。

経費にできる費用はイラスト制作や販売に直接関連する費用のみで、主に下記のものがあります。

- イラスト制作に使用した画材代

- パソコン代・周辺機器代

- イラスト制作のソフト代

- クラウド会計の使用量

- インターネット費用

- スマホの使用料金

- イラスト制作・販売の資料・書籍代

- 自宅の家賃・作業場の家賃

- 自宅の電気代・作業場の電気代

- カフェ・コワーキングスペースの作業代

- セミナー受講費用

- 固定資産税や自動車税

- 損害保険料

経費として計上する場合、レシートや領収書はもちろんですが、事業に関する支出であることを証明するものも保管しておくと安心です。

青色申告を適用する

青色申告を行えば、最大65万円の特別控除を受けられます。

所得にもよりますが、年間数万円程度の節税効果を得られるはずです

- 最大65万円の特別控除を受けられる

- 赤字が出た場合、翌年以降3年間にわたって繰り越せる

- 家族へ支払った給料を経費として計上できる

一方、青色申告を適用すると複式簿記による記帳を義務付けられるので、確定申告や日々の会計処理の手間が増えます。

少しでも負担を減らし、処理にかかる時間を節約するために、クラウド会計を使うのが良いでしょう!

所得税の控除を漏れなく適用する

所得税には多くの控除項目があり、漏れなく計上すればその分だけ税金を節税できます。

| 控除 | 概要 |

|---|---|

| 基礎控除 | 全納税者が48万円の控除を受けられる |

| 社会保険料控除 | 支払保険料(健康保険・国民年金)を全額免除してもらえる |

| 医療費控除 | 払った医療費が年間10万円を超えたら適用できる |

| 小規模企業共済等掛金控除 | iDeCoなどの掛金を全額控除してもらえる |

| 生命保険料控除 | 生命保険や個人年金保険を支払ったときに一定額を所得から控除できる |

国民健康保険料や国民年金保険料は経費にできない一方で、全額社会保険料控除の対象となります。

支払時の領収書や納付書は大切に保管しておきましょう!

「所得控除を漏れなく計上するのは大変」と思われるかもしれませんが、クラウド会計を利用すると質問に回答するだけで控除も反映した確定申告書を作成可能です。

ふるさと納税をする

ふるさと納税は、自治体に寄付できる制度であり、寄付した金額を一定額まで所得税や住民税から控除できます。

- 寄付すると寄付額の2,000円を超える部分が所得控除・税額控除の対象となる

- 地域の特産品などを返礼品として受け取れる

ふるさと納税=お得に地域の名物がもらえる制度くらいに思っている人もいるかもしれませんね

実際に、我が家でもふるさと納税で冷凍のお肉や季節の果物などをもらっていて、生活が潤っています。

ただし、ふるさと納税は節税効果が大きい一方で、下記のデメリットや注意点もあります。

- あくまで寄付金は所得控除・税額控除となるので控除上限額を超える寄付をすると節税効果が薄れる

- ふるさと納税などの寄付金控除は福祉制度の所得制限の計算対象に含まれない

例えば、我が家の場合、下の子に障害があり児童発達支援や放課後等デイサービスに通っています。

児発や放デイの月額利用額は世帯年収ごとに上限が設定されているのですが、その計算対象にふるさと納税の控除は含まれません。

ふるさと納税で限界まで節税しても、所得制限の対象からは外れてしまうケースもあるので、子供がいる人は注意しましょう。

小規模企業共済に加入する

小規模企業共済とは、フリーランスや個人事業主が将来に備えて資金を積み立てながら節税できる制度です。

フリーランスや個人事業主は会社員と違って退職金制度がないので、小規模企業共済が退職金制度の役割を担っています。

- 掛金は全額所得控除の対象になるので、掛金分だけ所得を減らし節税になる

- 掛金は月額1,000円から70,000円まで自由に設定でき増減も可能(500円単位)

- 掛金は事業廃業後や65歳以上になったときに受け取れる

メリットが大きい小規模企業共済ですが、加入月数12ヶ月未満で解約すると掛け捨てになるので、イラストレーターの仕事を1年以上続けられそうかで加入するか判断すると良いでしょう。

iDeCoを積み立てる

iDeCo(個人型確定拠出年金)も小規模企業共済と同様に全額所得控除の対象になるので、所得税や住民税の節税につながります。

- 掛金が全額所得控除の対象となる

- 2024年12月からは個人事業主の場合は月額70,000万円まで掛金上限額が増額された

- 資産運用によって掛金を増やせる可能性がある

iDeCoや小規模企業共済の掛金は所得控除になるので、福祉制度の所得制限に引っ掛かりたくないときにも活用できます。

ただし、iDeCoの掛金は原則として60歳になるまで引き出すことができないのでご注意ください。

- 原則として60歳になるまで引き出せない

- 運用状況や商品によっては元本割れのリスクがある

- 手数料がかかる

- 資金受取時に課税される恐れがある

iDeCo周りの退職所得控除の改正は、2024年末に発表された税制改正大綱でも言及されているので、今後の動向に注目すべきです。

個人的には、副業イラストレーターの場合は退職所得控除周りの増税が怖いので、ふるさと納税で節税対策をするのがおすすめです。

一方、イラストレーターが本業の人、所得制限に引っ掛からないように所得を調整したい人は様子を見ながらiDeCoを利用するのが良いでしょう。

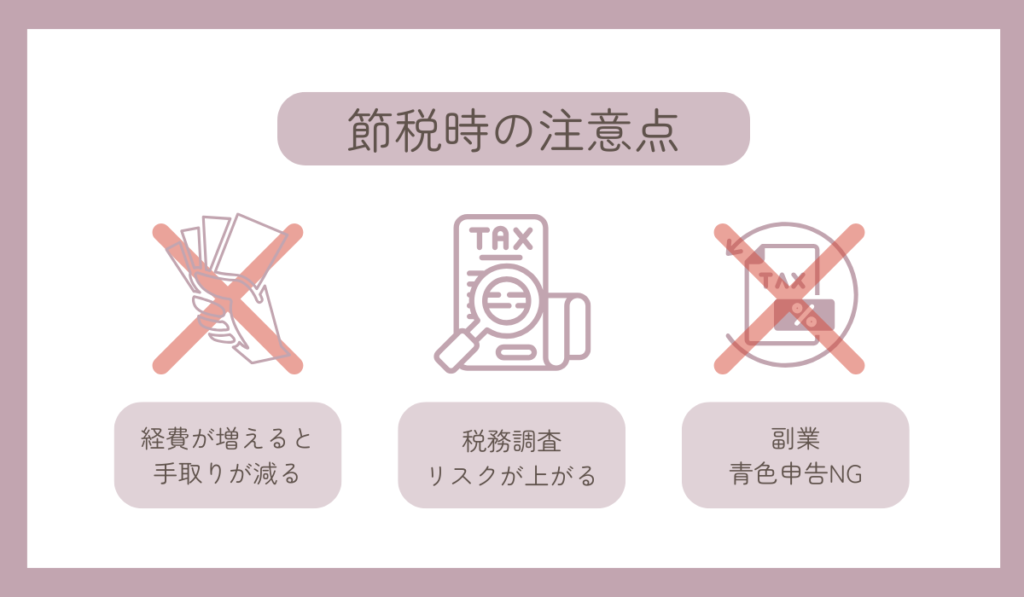

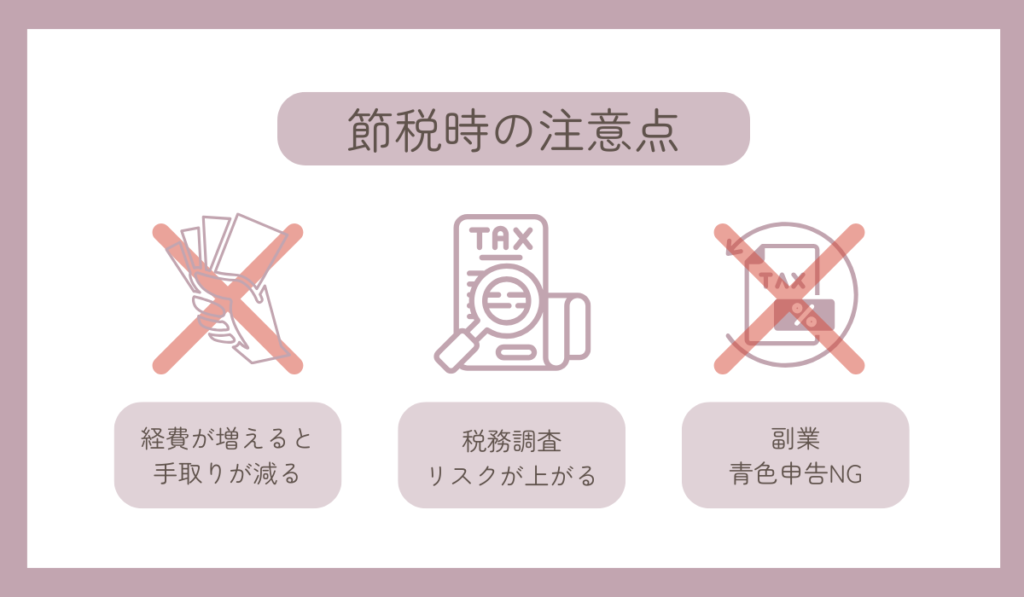

イラストレーターが節税するときの注意点

イラストレーターが節税対策をする歳には、経費の増やしすぎや青色申告の適用要件に注意しなければなりません。

- 経費が増えるとその分だけ手取りが減る

- 経費が増えすぎると税務調査のリスクが上がる

- 副業の場合は青色申告が認められない可能性がある

それぞれ詳しく見ていきましょう。

経費が増えるとその分だけ手取りが減る

「どうせ税金で取られるのであれば自分で経費として使ってしまいたい」と考える人も、中にはいるのではないでしょうか。

新しい画材や資料など、経費として認められるなら、欲しいものはたくさんありますよね

画材や資料などの書籍代は経費として計上できますが、経費が増えるとその分だけ手取りが減ることも理解しておきましょう。

手取りが減り生活に必要なお金が不足するのは本末転倒なので、ご注意ください

経費が増えすぎると税務調査のリスクが上がる

経費を多く計上しすぎてしまうと、税務署から目をつけられ税務調査のリスクが上がるのでご注意ください。

個人事業主やサービス業の場合、経費率は50%が目安とされています

また、いざ税務調査が入ったときにあらぬ疑いを掛けられなくてよいように、領収書やレシートは大切に保管しておきましょう。

税務調査時に領収書やレシートがないと、経費を否認され追徴課税が課せられる恐れもあります。

副業の場合は青色申告が認められない可能性がある

副業でイラストレーターとして活動している場合、青色申告の適用が難しい場合があります。

青色申告は①事業所得、②不動産所得、③山林所得に対して適用できますが、副業収入は事業所得として認められる可能性が低いからです。

副業でイラスト制作・販売をした際の利益は「雑所得」に分類されます

国税庁のホームページでは、副業が事業所得となるかの判断基準を下記のように示しています。

- 収入300万円超の場合は事業所得として認められる

- 収入300万円以下の場合でも帳簿書類の保存があれば、原則として事業所得に分類される

- 所得を得るための活動(イラストレーターとしての活動)が社会通念上事業と称するにいたる程度である

イラストレーターの副業を事業所得にできるかは収入300万円を超えているかが基準のひとつです。

収入300万円未満の場合は、ケースバイケースで判断されるので、青色申告が認められない可能性も考慮しておきましょう。

イラストレーターが社会保険料を節約する方法

イラストレーターの収入が増えてきたら税金だけでなく、社会保険料の節約についても考えていきましょう。

社会保険料とは、国民健康保険料や国民年金保険料などが該当します。

個人事業主として働く場合、年収が300万円を超えてくると税金だけでなく社会保険料の負担も大分重くなってきます。

イラスト制作や販売をしている人が社会保険料を節約する方法は、主に下記の通りです。

- 配偶者や親の扶養に入る

- これまで解説した節税方法を試し所得を減らす

- 国保組合(文芸美術国民健康保険組合)に加入する

特に、専業主婦や学生の場合は、配偶者や親が加入している健康保険組合や協会けんぽの扶養に入れてもらうことも検討しましょう。

収入が上限を超える、開業届を提出し個人事業主になると扶養に入れなくなる場合があるので、事前にルールを確認しておくことが大切です。

文芸美術国民健康保険組合とは、国保組合のひとつで、国民健康保険に加入しているイラストレーターが加入できます。

文芸美術国民健康保険組合は保険料が一律のため、収入が一定額を超えたら加入を検討しましょう。

イラストレーターの節税についてよくある質問

最後に、イラストレーターの節税方法についてよくある質問を回答と共に紹介していきます。

- イラストレーターが確定申告するやり方とは?

-

イラストレーターが確定申告を行う手順は、下記の通りです。

- 1年間の売上・経費に関する資料を集める

- 確定申告が必要か判断する

- 所得控除に関する資料を集める

- 確定申告書を作成する

- 確定申告書・添付書類を提出する

- 所得税を納税する・還付金を受け取る

- イラストレーターはいくらから確定申告しなければならない?

-

イラストレーターは所得(売上-経費)が20万円・48万円を超えたら確定申告をしなければなりません。

- 副業でイラストレーターをしている場合:年間所得が20万円を超えたら

- 本業でイラストレーターをしている場合:年間所得が48万円を超えたら

ただし、確定申告が不要でも申告すれば、還付金を受け取れる場合もあります。

- イラストレーターが経費として計上できるものは?

-

イラストレーターが経費として計上できるものは、主に下記の通りです。

- イラスト制作に使用した画材代

- パソコン代・周辺機器代

- イラスト制作のソフト代

- クラウド会計の使用量

- インターネット費用

- スマホの使用料金

- イラスト制作・販売の資料・書籍代

- 自宅の家賃・作業場の家賃

- 自宅の電気代・作業場の電気代

- カフェ・コワーキングスペースの作業代

- セミナー受講費用

- 固定資産税や自動車税

- 損害保険料

- イラストレーターが開業届を提出するデメリットとは?

-

イラストレーターが開業届を提出すると、配偶者や親の扶養から外れる場合があるのでご注意ください。

専業主婦や学生が開業届を提出する場合は、配偶者や夫の扶養に入るための条件を確認しておきましょう。

- イラストレーターの報酬が源泉徴収されないときはどうすればいい?

-

企業と取引する場合、イラストレーターの報酬は原則として源泉徴収されます。

しかし、源泉徴収は企業側の義務なので、されなかったとしてもイラストレーター側に罰則はありません。

【まとめ】自分でできる節税対策から始めましょう!

イラストレーターの節税対策は多岐にわたり、中でも経費の計上やふるさと納税は手軽にできるのでおすすめです。

まずは、イラスト制作や販売に使用した費用のレシート、領収書は大切に保管し、限度額いっぱいまでふるさと納税を申し込んでみましょう。

イラストレーターの節税方法は、主に下記の通りです。

- 経費を漏れなく計上する

- 青色申告を適用する

- 所得税の控除を漏れなく適用する

- ふるさと納税をする

- 小規模企業共済に加入する

- iDeCoを積み立てる

もちろん違法に経費を計上する、売上を隠すなどはNGですが、認められる範囲で節税していくことは個人で働くイラストレーターとしては非常に大切です。

できる範囲で節税対策を実行していきましょう!

コメント