お悩み

お悩みイラストレーターとして活動をしているけど、経費にできない支出はある?

家賃や電気代なども経費として認められるけど、プライベートの支出も経費にできるの?

本記事では、上記のようにお悩みの方に向け、個人で活動するイラストレーターが経費にできない支出について解説します。

- イラストレーターが経費にできないもの

- イラストレーターが経費を計上するときのポイント

- イラストレーターが経費を計上する流れ

フリーランスのイラストレーターとして活動していると、「これは経費にできるの?」「確定申告って何から始めればいいの?」といった疑問に直面することも多いのではないでしょうか。

特に、自宅を仕事場にしていたり、創作活動が趣味と近い内容だったりする場合、仕事とプライベートの線引きが難しく、経費の判断にも悩みがちです。

個人で働くイラストレーターの場合、事業に直接関連する支出であれば経費として認められる可能性があります。

本記事では、イラストレーターが経費にできない支出や経費を計上する際のポイントを解説します。

【フリーランス・個人事業主向け】イラストレーターが経費にできないもの

個人で活動するイラストレーターは、確定申告の際に必要経費を漏れなく計上することで節税できます。

しかし、経費として計上できるのは事業に直接関連する支出のみであり、以下のような支出は経費にすることはできません。

- 生活費や家計に関わる支出

- プライベートな娯楽・趣味に関わる支出

- 医療費や日用品費

- 資産性のある高額商品

- 税法で経費として認められていない支出

それぞれ詳しく解説していきます。

生活費や家計に関わる支出

家賃や光熱費、食費などの生活費は、基本的には経費にすることはできません。

ただし、自宅を仕事場として使っている場合、業務に使っている部分(使用割合)については「家事按分」により一部を経費として計上可能です。

例えば、仕事部屋が家全体の25%を占めていれば、家賃などの費用を25%まで経費にできる可能性があります。

反対に、すべての家賃や光熱費を経費にすることはNGです

ただし、按分割合は住宅の面積や使用時間など誰もが納得する根拠が必要です。

家事按分についての判断には、専門的な知識や経験が必要となるので、不安な場合は税理士に相談してみることをおすすめします。

プライベートな娯楽・趣味に関わる支出

ゲームソフトや映画鑑賞、旅行などといったプライベートに関する支出は、事業と直接関係していない限り経費として認められません。

「インスピレーションのため」と主張しても、税務署に否認される恐れがあるのでご注意ください

例えば、旅先で撮った写真を作品に使ったとしても、作品の制作に明確に紐づいていなければ、旅行代は経費として認められない可能性が高いでしょう。

どうしても経費にしたい場合は、制作物や納品書など、事業に関係する明確な証拠を残しておくことが重要です。

医療費や日用品費

病院代や市販薬、マスク、ティッシュなどの日用品は、たとえ仕事中に使っていても基本的には経費になりません。

これは、事業に直接必要な支出とはみなされないためです。

年間10万円を超える医療費については、医療費控除を申告できますが、事業の経費にはならないので注意しなければなりません。

また、日用品についてもプライベートでの使用割合が大きく問題になりやすいため、按分などで無理に経費に計上するのは避けた方が良いでしょう。

資産性のある高額商品

高額なPCやタブレット、液晶タブレット、デジタルカメラなどは、固定資産として扱われ、購入年度に全額を経費にできない場合があります。

事業に使用している高額商品でも、経費ではなく資産として処理しなければならないのでご注意ください。

原則として、10万円以上の備品は数年にわたって減価償却する必要があります。

ただし、青色申告を選択している方は少額減価償却資産の特例を利用すれば、30万円未満の資産であれば一括経費化も可能です。

消耗品のように一括で経費にしてしまうと、税務調査で否認される可能性もあるのでご注意ください

また、PCやタブレットなどプライベートでも使用しているものは、家賃などと同様に按分が必要となるので注意しましょう。

税法で経費として認められていない支出

税法上、どんな職業であっても、経費にできないと明記されている支出があります。

具体的には、以下の通りです。

- 罰金や交通違反の反則金(公共の秩序を乱した行為に対する支出は経費不可)

- 所得税・住民税などの個人の税金

- 生命保険料・国民年金保険料などの私的保険料(控除の対象になる場合あり)

- 自宅の住宅ローン返済(利息や元本は経費対象外)

これらは「必要経費」とは見なされないため、事業に関連していても経費にはなりません。

イラストレーターが経費を計上するときのポイント

フリーランスのイラストレーターが確定申告を行う際、「これは経費になるのか?」と悩む場面は多いものです。

特に、自宅で仕事をする場合や創作活動の幅が広い場合、事業とプライベートの境界が曖昧になりがちです。

フリーランスのイラストレーターが経費を正しく計上する際に意識すべきことは、主に以下の通りです。

- 事業に直接関係のない支出は経費にできない

- 事業に関わる支出であっても経費にするには証拠が必要である

- 仕事とプライベートが混在している支出は家事按分できる

それぞれ詳しく解説していきます。

事業に直接関係のない支出は経費にできない

経費として認められるためには、その支出が「事業の遂行上、直接必要であること」が前提です。

例えば、画材やデザインソフト、業務用パソコンなどは明らかに仕事に必要な支出ですので、問題なく経費にできます。

一方で、個人の趣味で買ったフィギュアやファッションアイテムなどは、事業に直接関係があるとは言えないため経費にできません。

イラストのインスピレーション源になるとしても、客観的に「業務に必要」と説明できないものは経費計上を避けた方が安全です

また、「領収書があるから経費になる」という考えも誤りであり、領収書の有無だけでなく、その支出の性質や必要性が税務上重要になります。

事業に関わる支出であっても経費にするには証拠が必要である

仮に、業務に関係している支出だとしても、証拠がなければ経費として認められません。

例えば、打ち合わせの際に使ったカフェ代や交通費などは、事業と関連していることを証明する記録が必要です。

具体的には次のような記録が有効です。

- 日付・相手・目的をメモした領収書や帳簿

- 打ち合わせの議事メモやスケジュール

- 制作物の制作日や納品日との関連性

- 購入物が掲載された作品やラフの記録

また、近年の税務調査では「デジタルデータの保存」も求められる傾向があります。

スマホやPCでのスキャン保存、クラウド会計ソフトの活用などで、証拠の整理も行いましょう

仕事とプライベートが混在している支出は家事按分できる

イラストレーターは自宅で仕事をすることが多いため、家賃や電気代、通信費など、仕事と私生活が混在する支出が多くなります。

このような事業用とプライベート用で混在している支出は、家事按分(かじあんぶん)によって、業務に使った分だけを経費にできます。

家事按分として経費を計上する場合、根拠が必要となるので、住宅の床面積に関する資料や作業時間などの記録を保管しておきましょう。

【仕訳例付】イラストレーターが経費を計上する流れ

個人で働くイラストレーターが経費を計上するには、ただ支出をすれば良いわけではなく、正しく会計処理をした上で確定申告をしなければなりません。

具体的には、以下の流れで経費を処理していきましょう。

- 事業に関係する支出をする

- 仕訳をする

- 確定申告をする

それぞれ詳しく解説していきます。

事業に関係する支出をする

経費として計上するには、まず前提として事業に必要な支出でなければなりません。

イラストレーターが経費として計上できる費用は、主に以下の通りです。

- イラスト制作に使用した画材代

- パソコン代・周辺機器代

- イラスト制作のソフト代

- クラウド会計の使用量

- インターネット費用

- スマホの使用料金

- イラスト制作・販売の資料・書籍代

- 自宅の家賃・作業場の家賃

- 自宅の電気代・作業場の電気代

- カフェ・コワーキングスペースの作業代

- セミナー受講費用

- 固定資産税や自動車税

- 損害保険料

このような支出をした場合には、レシートや領収書、支払履歴などの証拠をしっかり残し、事業との関係性が説明できるようにしておくことが重要です。

仕訳をする

支出があったら、次は仕訳(しわけ)処理をしましょう。

「いつ」「何に」「いくら使ったか」を帳簿に記録すること

エクセルや紙の帳簿でも構いませんが、クラウド会計ソフトを使うと効率的です

また、青色申告を選択している場合には、原則として、複式簿記による帳簿作成が必要となります。

ここでは、複式簿記による仕訳を具体例と共に見ていきましょう。

例:2025年3月10日に、クリスタPROを年額3,000円で契約した場合(クレジットカード払い)

| 借方 | 借方金額 | 貸方 | 貸方金額 |

|---|---|---|---|

| 通信費 | 3,000円 | 未払金 | 3,000円 |

こうした記録を、取引ごとに1件ずつ記帳していきます

個人向けに仕事をしているイラストレーターなどは、売上や経費の記録が膨大になり、確定申告前に慌てて作業しようとしても間に合わない恐れがあります。

普段から売上発生・支出時に仕訳をしておくことが大切です

確定申告をする

1年分の仕訳・記帳が完了したら、最終的に確定申告にて経費を反映させます。

イラストレーターなどのフリーランスは、原則として「青色申告」または「白色申告」のいずれかを選択します。

- 最大65万円の特別控除が受けられる(複式簿記・e-Taxなどの要件あり)

- 赤字を3年間繰り越せる

- 減価償却の特例などを適用できる

青色申告をするには、事前に「青色申告承認申請書」を提出しておく必要があります。

申請していない場合は白色申告になりますが、控除や節税面では不利になることが多いので、開業届と一緒に提出しておくことをおすすめします。

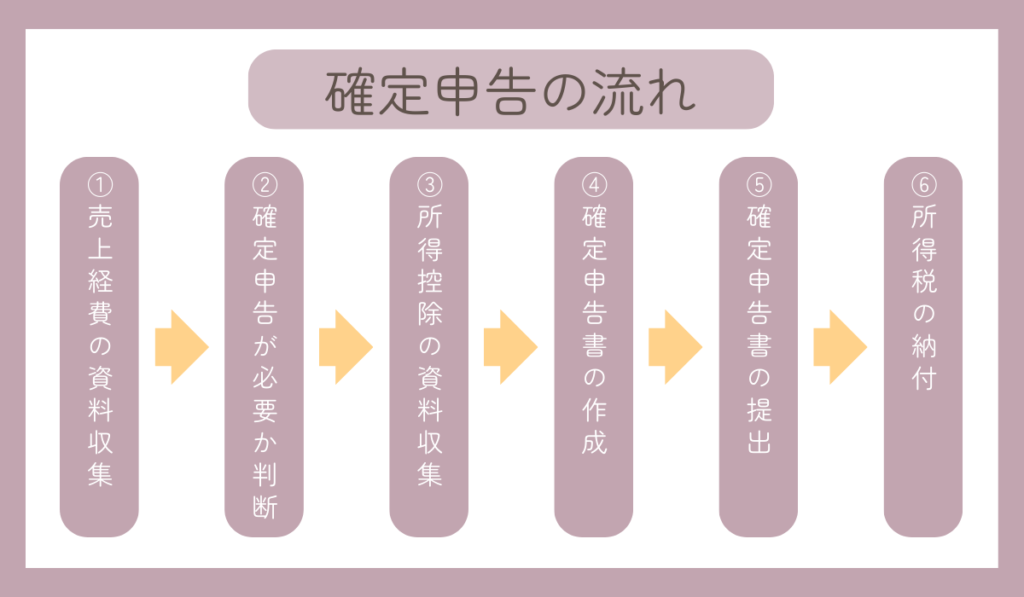

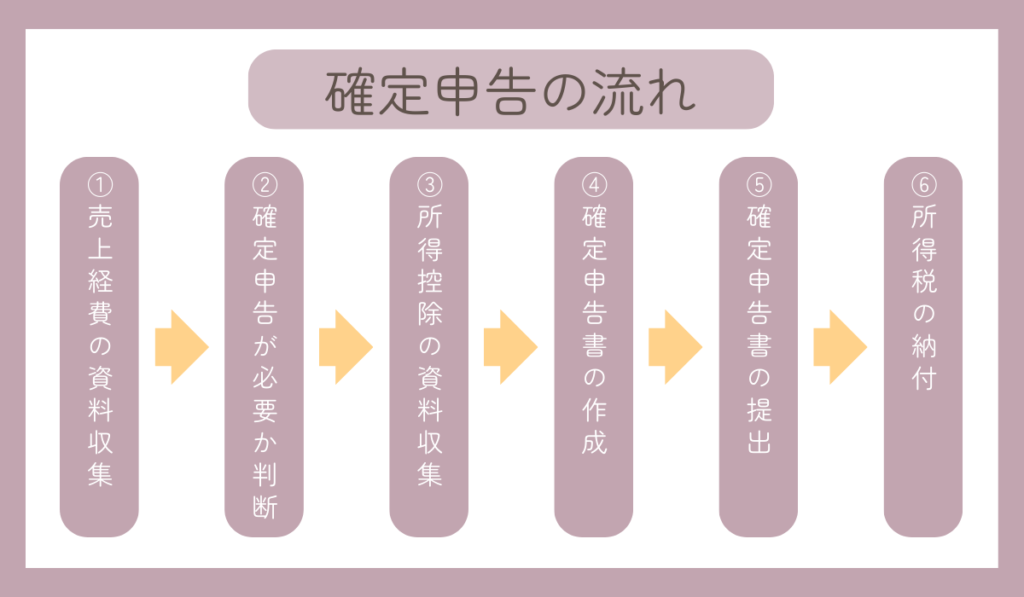

確定申告は、適用する控除によっても異なりますが、以下のような流れで行うことが一般的です。

- 売上経費の資料を収集する

- 確定申告が必要か判断する

- 所得控除の資料を収集する

- 確定申告書を作成する

- 確定申告書を提出する

- 所得税を納付する、還付金を受け取る

クラウド会計を利用すれば、日々の仕訳から確定申告まで効率よく行えます。

簿記や会計の知識がなくても、複式簿記による帳簿作成や確定申告書作成ができますよ

クラウド会計にはいくつかありますが、イラストレーターにおすすめなのは、以下の通りです。

| クラウド会計 | 特徴 |

|---|---|

| やよいの青色申告オンライン | 最大1年間の無料体験が可能! クラウド会計の利用料金を抑えたい方におすすめ |

| マネーフォワードクラウド確定申告 | クラウドワークスなどイラストレーターが利用するサービスとの連携機能が豊富 |

| freee | 簿記・会計の知識がなくても操作しやすいシンプルな機能が魅力 |

経費計上に悩んだら税理士に相談してみるのもおすすめ

イラストレーターとして活動していると、経費にできるかどうか判断が難しい支出が頻繁に出てきます。

「これは仕事に関係しているけど、本当に経費でいいの?」「領収書がないけど、どう記録すればいい?」といった悩みは、誰しもが一度は経験するものです。

そんなときは、税理士に一度相談してみるのがおすすめです。

税理士は税務の専門家であり、あなたの仕事内容や活動形態をヒアリングした上で、税務上の判断を行ってくれます。

特に次のようなケースでは、専門家のアドバイスが役立ちます。

- 自宅兼仕事場での家事按分に不安がある

- 10万円以上の備品購入で減価償却が必要である

- 確定申告や青色申告の書類作成に自信がない

- 将来的に売上が増えそうで、今から帳簿管理を整えたい

相談は1回だけでもOKですし、繁忙期を避ければ比較的低価格で対応してくれる税理士も多くいます。

また、創作活動に理解のある税理士を選ぶことで、趣味と仕事の境界についても適切な助言が受けられるでしょう。

売上が増えてきたときや、帳簿作成や確定申告を丸ごと任せたいと考えた場合には、税理士に申告業務を依頼するのもおすすめです

イラストレーターの経費計上についてよくある質問

最後に、イラストレーターの経費計上について、よくある質問を回答と共に紹介していきます。

- イラストレーターが経費で落とせるものは何ですか?

-

イラストレーターとしての事業に必要な支出であれば、基本的に経費として認められます。代表的な例は以下の通りです。

- イラスト制作に使用した画材代

- パソコン代・周辺機器代

- イラスト制作のソフト代

- クラウド会計の使用量

- インターネット費用

- スマホの使用料金

- イラスト制作・販売の資料・書籍代

- 自宅の家賃・作業場の家賃

- 自宅の電気代・作業場の電気代

- カフェ・コワーキングスペースの作業代

- セミナー受講費用

- 固定資産税や自動車税

- 損害保険料

ただし、プライベートとの兼用がある場合は家事按分が必要となりますし、あくまで「事業に必要かどうか」が経費計上の基準になります。

- 絵を売ると確定申告は必要となりますか?

-

イラストを販売して収入を得た場合、その金額に応じて確定申告が必要になる可能性があります。

確定申告が必要となる基準は、以下の通りです。- 専業主婦や専業イラストレーター(給与所得がない人):年間所得が48万円以上

- パート・アルバイトをしている方や副業イラストレーター(給与所得がある人):年間の副業所得が20万円以上

- イラストレーターは漫画やゲーム代を経費として計上できますか?

-

「インスピレーションの参考になるから」という理由で漫画やゲームを購入するケースも多いですが、経費として認められるかどうかは状況によります。

- 漫画・ゲームの内容が制作する作品と密接に関連している

- 購入目的や使用内容が明確に業務と関係している

- 制作物にその要素が反映されている(例:資料として明記、制作メモあり)

例えば、ゲームキャラクターをデフォルメしたイラストを制作する仕事を受けており、そのゲームを実際にプレイしている場合などは経費として認められる可能性があります。

【まとめ】経費にしたい場合には支出や事業との関連性の証拠を残しておきましょう

イラストレーターの経費計上は、仕事と生活が混在しやすいからこそ、慎重に判断することが求められます。

「仕事に関係していればすべてOK」と思い込み自己流で処理してしまうと、後々トラブルになる可能性もあるのでご注意ください。

経費として計上するには、支出の目的を明確にし、記録や証拠を残すことが何より大切です。

また、判断に迷う支出については、税理士など専門家に相談することで安心して処理できるでしょう。

本ブログでは、個人で働くイラストレーター向けに、確定申告や節税、社会保険についての情報を紹介しています。

ここまでお読みいただき、ありがとうございました

コメント