お悩み

お悩み年末が近づいてきたから、節税対策を漏れなくしておきたい

普段はあまり節税対策できていないから、年末のタイミングでしておきたい

本記事では、上記のようにお悩みの方に向け、フリーランスのイラストレーターが年末に節税対策としてすべきことを解説します。

- イラストレーターが年末にすべき節税対策

- イラストレーターの確定申告の流れ

フリーランスのイラストレーターにとって、年末は節税のラストチャンスです。

1年間の収入と経費がほぼ確定するこの時期に、ちょっとした工夫をするかどうかで翌年の納税額が大きく変わってきます。

本記事では、イラストレーターが年末に取り組むべき節税対策と確定申告のポイントをわかりやすく解説します。

イラストレーターが年末にすべき節税対策

フリーランスのイラストレーターにとって、年末は節税のラストチャンスです。

これまでの節税対策に漏れがないかを確認しつつ、以下のようなことをしていくと良いでしょう。

- 購入予定の備品があれば年内に購入する

- 消耗品をまとめ買いしておく

- 外注への依頼を前倒ししておく

- ふるさと納税をする

- iDeCoや小規模企業共済の掛金が適切か確認する

- 開業前であれば青色申告承認申請書の提出も行う

- 未計上の売上・経費がないか確認する

- 家事按分が適切か見直しする

それぞれ詳しく解説していきます。

購入予定の備品があれば年内に購入する

パソコンや液タブなどの購入を検討しているのであれば、年内に購入してしまいましょう。

年内に購入すれば、その年に経費として計上できるからです

特に高額な備品は、購入時期を年内にずらすだけで大きな節税効果につながります。

ただし、10万円以上の備品は経費ではなく資産として扱われるので、原則として減価償却の処理をしなければなりません。

青色申告を選択していれば、30万円未満であれば一括で経費計上できる少額減価償却資産の特例を適用可能です

消耗品をまとめ買いしておく

パソコンなど高額な資産だけでなく、画材やプリンターのインク、紙など細かい消耗品も年内にまとめ買いしておいても良いでしょう。

一つひとつの金額は少なくても、まとめ買いすればある程度まとまった経費になるからです

AmazonやECショップでは年末セールを実施していることもあります。

年末セールを利用すれば、お得に消耗品を購入可能です!

外注への依頼を前倒ししておく

年明けに予定している外注業務がある場合には、支払いを年内に済ませておくのも有効です。

外注費も経費として計上できるため、支払い時期を調整するだけで節税につながります

ただし、外注を継続的に依頼している場合、支払いタイミングをずらすと相手方に迷惑がかかることもあります。

相手からしたら、年末に売上が増えた!となりかねません……

そのため、自分の都合だけで外注の依頼や支払いを前倒しするのではなく、事前に相談した上で行いましょう。

ふるさと納税をする

年末が近づいたらふるさと納税をしたか、追加でできないかを確認しておきましょう。

ふるさと納税とは、寄付金控除を利用して実質2,000円の負担で地方の特産品を受け取れる仕組みです。

イラストレーターのようなフリーランスでも活用可能で、確定申告時に寄付金控除として所得税・住民税から差し引き可能です

寄付できる金額には上限があり、年間の課税所得によって決まります。

収入の波が大きいフリーランスの方は、年に何度かふるさと納税のシミュレーションをしておくと良いでしょう。

思ったより所得が高く、寄付上限額に達していない場合には、追加でしておくと節税につながります。

ただし、12月31日までに寄付が完了していなければ、その年の控除対象にならないため、駆け込みで利用する際は決済日や入金日を必ず確認しておくことが大切です。

年末は、人気の返礼品が売り切れていることもあるのでご注意ください

iDeCoや小規模企業共済の掛金が適切か確認する

フリーランスの大きな節税手段として、個人型確定拠出年金(iDeCo)や小規模企業共済があります。

いずれも掛金が小規模企業共済等掛金控除として全額所得控除の対象となり、課税所得を直接減らせます。

ただし、iDeCoは原則60歳になるまで掛金を引き出せませんし、小規模企業共済は掛金を減額すると元本割れのリスクがあるのでご注意ください。

節税効果のみを考えるのではなく、自分の所得や家計収支に合った掛金を選択しましょう

年末のタイミングで収支を見直し、翌年以降の掛金を調整していくのもおすすめです。

開業前であれば青色申告承認申請書の提出も行う

これからイラストレーターとして独立を検討している方は、開業届と共に青色申告承認申請書を提出しましょう。

青色申告を選択すると、最大65万円の青色申告特別控除が利用できるほか、赤字を3年間繰り越せるなど大きなメリットがあるからです。

青色申告承認申請書は、開業日から2ヶ月以内またはその年の3月15日までに税務署へ提出しなければなりません。

年末に独立する場合、開業届と合わせて提出しておくことをおすすめします

未計上の売上・経費がないか確認する

年末には、売上や経費の計上漏れがないかを必ず確認しましょう。

売上は、発生主義で計上するため、入金日ではなく請求日や納品日で判定するのが原則です。

また、経費についても、すでに支払いが発生しているのに帳簿に記載していないケースは意外と多いものなのでご注意ください。

特に、オンライン決済やクレジットカード払いは記録が漏れやすいため、利用明細を年内に確認しておきましょう。

クラウド会計を利用しておけば、銀行口座やクレジットカードとクラウド会計を紐づけ、自動で仕訳処理をしてもらえます。

家事按分が適切か見直しする

年末でなくても良いのですが、家事按分が適切かの見直しもしておきましょう。

家事按分とは、プライベートと事業の支出が混在している場合に費用の一部を経費として処理することです。

在宅で仕事をしているイラストレーターの場合、自宅の一部を仕事場として使用していることも多いはずです

そのようなケースでは、床面積や稼働時間に応じて、支出の一部を経費として計上できます。

ただし、家事按分を設定していても、按分割合が実態に合っていないと、税務調査で否認されるリスクがあるので注意しなければなりません。

例えば、家賃の8割を経費にするといった不自然な計算は認められない可能性が高いでしょう。

家事按分の割合に不安があれば、一度、税理士に相談することをご検討ください

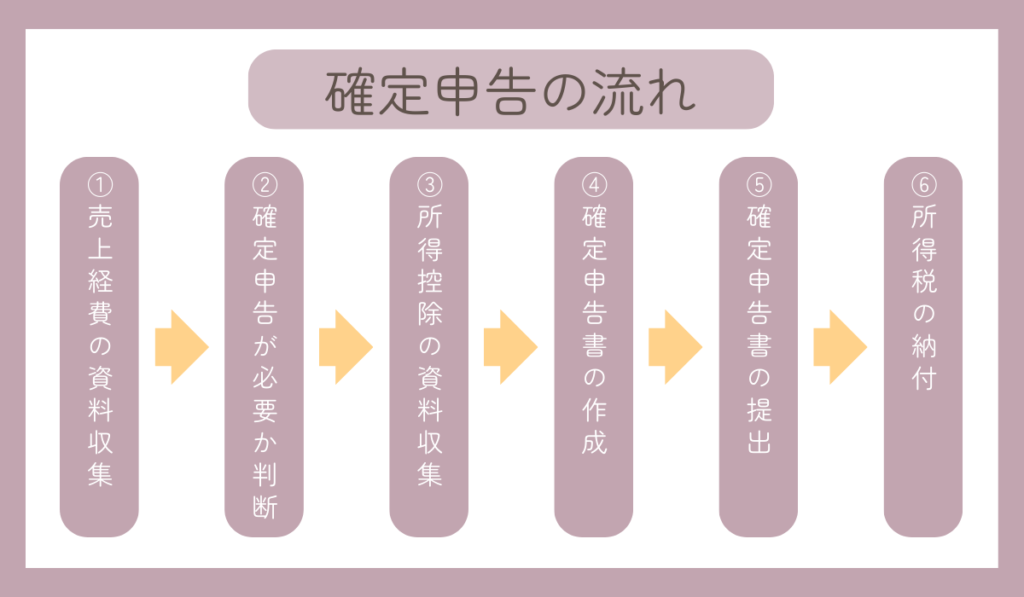

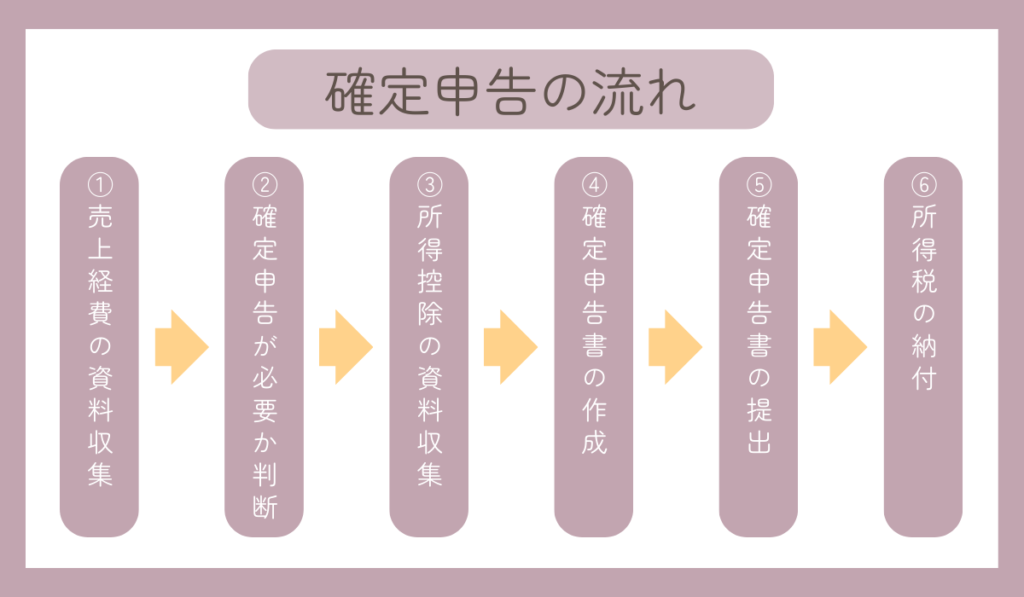

イラストレーターの確定申告の流れ

個人で働くイラストレーターは、2月15日頃から3月15日頃に確定申告をしなければなりません。

確定申告の流れは、以下の通りです。

- 1年間の売上・経費に関する資料を集める

- 確定申告が必要か判断する

- 所得控除に関する資料を集める

- 確定申告書を作成する

- 確定申告書・添付書類を提出する

- 所得税を納税する・還付金を受け取る

普段から売上と経費を記録しておけば、確定申告もそれほど負担にならないでしょう。

一方で、確定申告シーズンに1年の売上と経費をすべて処理しようとすると、非常に時間がかかるのでご注意ください。

私は月に1回程度、会計処理をしています

確定申告を楽にしたいならクラウド会計を利用しよう

クラウド会計を活用すれば、日頃の会計処理や確定申告の手間を大幅に軽減できます。

- 銀行口座やクレジットカードとクラウド会計を連携させれば、入出金・支出時に自動で仕訳をしてもらえる

- 必要事項を入力すれば、確定申告書を自動で作成してもらえるのでミスも減り、時短になる

- マイナンバーカードを読み取れるスマホがあれば、e-taxで確定申告書を提出できる

クラウド会計にはいくつか種類がありますが、イラストレーターにおすすめのものは下記の通りです。

| クラウド会計 | 特徴 |

|---|---|

| やよいの青色申告オンライン | 最大1年間の無料体験が可能! クラウド会計の利用料金を抑えたい方におすすめ |

| マネーフォワードクラウド確定申告 | クラウドワークスなどイラストレーターが利用するサービスとの連携機能が豊富 |

| freee | 簿記・会計の知識がなくても操作しやすいシンプルな機能が魅力 |

いずれも無料体験できるので、まずは試してみて自分にとって使い勝手が良いものを選びましょう!

イラストレーターが年末にすべき節税についてよくある質問

最後に、イラストレーターが年末にすべき節税対策についてよくある質問を回答と共に紹介していきます。

- イラストレーターの仕事には税金がかかりますか?

-

イラストレーターの所得(売上-経費)が以下の金額を超えると、所得税がかかります。

- 本業イラストレーターの場合:年間所得48万円を超えたら

- 副業イラストレーターの場合:年間所得20万円を超えたら

- 個人でイラストレーターをしている場合、源泉徴収はどのようにすれば良いですか?

-

個人でイラストレーターの仕事をしており、クライアントが法人の場合は報酬の一部が源泉徴収されることがあります。

源泉徴収された場合には、確定申告時に源泉徴収された金額を記載し、最終的な納税額との差額を納税もしくは還付してもらう必要があります。

なお、源泉徴収は依頼主である法人側にあるので、依頼主から源泉徴収されなくてもイラストレーター側が罪に問われることはありません。

- イラストレーターの収入は事業所得ですか?雑所得ですか?

-

イラストレーターとして継続的かつ独立して活動している場合、収入は事業所得として申告するのが一般的です。

事業所得と認められれば、青色申告特別控除や専従者控除、赤字の繰越控除など有利な制度を活用できます。

一方、副業でイラストレーターとして活動をしている場合、雑所得と判断されることがほとんどです。

そのため、副業イラストレーターは青色申告特別控除を適用できない可能性が高いと理解しておきましょう。

【まとめ】年末はバタバタしますが節税対策や確定申告の準備も進めましょう

イラストレーターが安心して創作活動に集中するためには、年末の節税と確定申告準備を怠らないようにしましょう。

備品の購入や外注費の前倒しといった対策に加え、iDeCoや小規模企業共済の掛金を見直すのもおすすめです。

また、年明けには確定申告もあるので、売上や経費をチェックし漏れのないようにしておきましょう。

確定申告や会計処理が不安であれば、以下のようなクラウド会計を利用するのもおすすめです。

| クラウド会計 | 特徴 |

|---|---|

| やよいの青色申告オンライン | 最大1年間の無料体験が可能! クラウド会計の利用料金を抑えたい方におすすめ |

| マネーフォワードクラウド確定申告 | クラウドワークスなどイラストレーターが利用するサービスとの連携機能が豊富 |

| freee | 簿記・会計の知識がなくても操作しやすいシンプルな機能が魅力 |

このブログでは、イラストレーターの確定申告や節税に関する内容を紹介しています。

ここまで読んでいただき、ありがとうございました

コメント