お悩み

お悩み経費を計上すれば節税になるんですよね?できるだけ経費を使いたいです!

イラストレーターが経費にできるものは何でしょうか?

本記事では、上記のようにお悩みの人に向け、イラストレーターが経費にできるものを解説します。

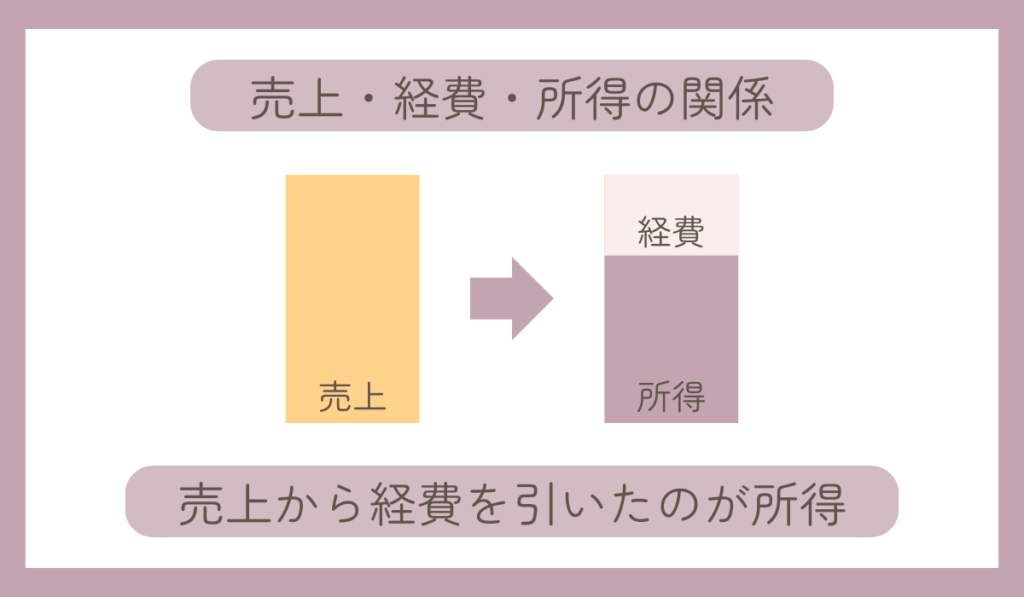

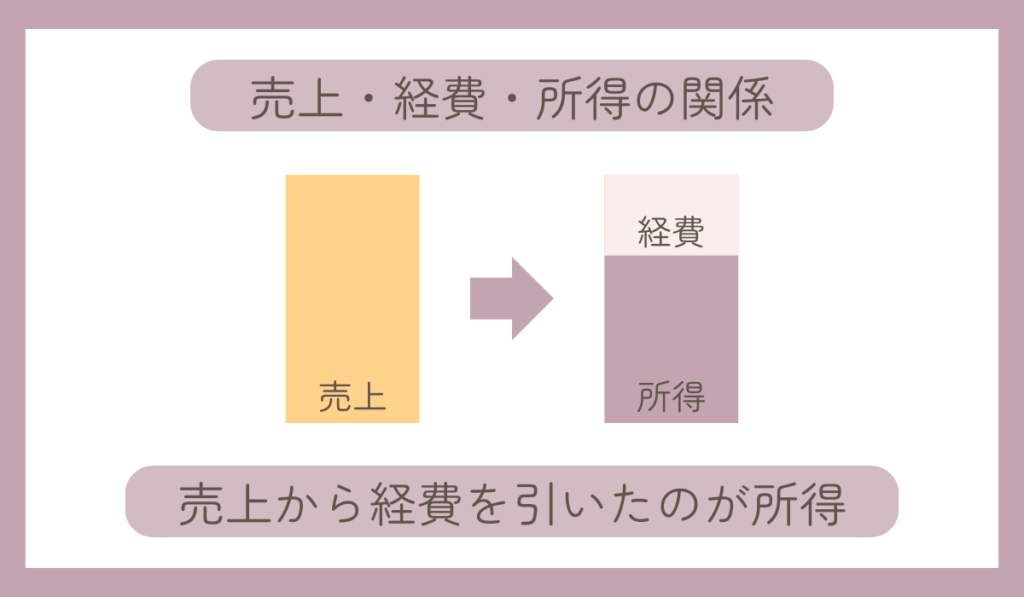

経費とは、売上を生み出すのに使った費用であり、利益は「売上−経費」で計算可能です。

イラストレーターの場合は、イラスト制作や販売に使った費用は経費として計上できる可能性があります。

経費を漏れなく計上すれば、その分だけ所得を減らせるので、所得税や住民税を節税できます!

ただし、プライベートの支出を経費にすることはできませんし、経費として計上する場合は領収書やレシートなどの書類を保管しておかなければなりません。

本記事では、イラストレーターが経費にできるものや経費にできないもの、計上時の注意点を解説します。

イラストレーターの節税方法を知りたい人は、下記の記事もよろしければお読みください。

▼▼クラウド会計の利用料金も経費にできます▼▼

| クラウド会計 | 特徴 |

|---|---|

| やよいの青色申告オンライン | 最大1年間の無料体験が可能 クラウド会計の利用料金を抑えたい方におすすめ |

| マネーフォワードクラウド確定申告 | クラウドワークスなどイラストレーターが利用するサービスとの連携機能が豊富 |

| freee | 簿記・会計の知識がなくても操作しやすいシンプルな機能が魅力 |

経費とは?

経費とは、事業を運営するために必要な費用であり、売上を生み出すために使った費用とも言えます。

事業の利益(事業所得)は「売上−経費」で計算可能です

所得税や住民税は利益に対してかかる税金なので、経費を漏れなく計上して利益を減らせばその分だけ節税できます。

仕事の請け方や作業場所によっては、インターネット代や自宅の家賃の一部も経費にできる可能性があります。

次の章で、イラストレーターが経費にできるものを詳しく見ていきましょう。

【仕訳例付】イラストレーターが経費にできる13のもの

イラストレーターが経費にできる費用は、非常に多岐にわたります。

イラスト制作や販売、営業活動に支払った費用は、すべて経費にできる可能性があるからです

イラストレーターが経費にできる費用は、主に下記の通りです。

- イラスト制作に使用した画材代

- パソコン代・周辺機器代

- イラスト制作のソフト代

- クラウド会計の使用量

- インターネット費用

- スマホの使用料金

- イラスト制作・販売の資料・書籍代

- 自宅の家賃・作業場の家賃

- 自宅の電気代・作業場の電気代

- カフェ・コワーキングスペースの作業代

- セミナー受講費用

- 固定資産税や自動車税

- 損害保険料

それぞれ詳しく紹介していきます。

イラスト制作に使用した画材代

イラスト制作に必要な画材(ペンやインク、スケッチブックなど)は、経費として計上できる可能性があります。

ただし、完全にプライベートで使用する画材や趣味のイラストに使用したものは、経費にすることはできません。

経費として計上するときの仕訳例は、下記の通りです。

イラスト制作・販売をしており、ペン5,000円を事業用カードで購入した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 消耗品費 | 5,000円 | 未払金 | 5,000円 |

パソコン代・周辺機器代

パソコンやタブレット、ペンタブレット、モニターなどの周辺機器も経費の対象です。

なお、パソコンなど10万円を超える資産については、減価償却をしなければなりません。

仕訳例を詳しく見ていきましょう。

20,000円のモニターを事業用カードで購入した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 消耗品費 | 20,000円 | 未払金 | 20,000円 |

15万円のパソコンを事業用カードで購入した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 備品 | 150,000円 | 未払金 | 150,000円 |

| 減価償却費 | 150,000円 | 備品 | 150,000円 |

なお、10万円以上のパソコンやタブレットなどを購入した場合は、経費(消耗品費)ではなく備品として処理しなければなりません。

備品は資産であり数年かけて減価償却する必要がありますが、下記の条件を満たす場合は購入時に一括で減価償却を行えます。

- 購入金額30万円未満の資産である

- 青色申告を行っている

- 常時使用する従業員が1,000人以下である

- 1年間で特例の使用額が300万円以下である

なお、パソコンなどの備品を購入した場合、周辺機器も合算して仕訳をするルールです。

本体80,000円のタブレットと3,000円の保護フィルムを事業用カードで購入した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 消耗品費 | 83,000円 | 未払金 | 83,000円 |

イラスト制作のソフト代

PhotoshopやIllustrator、クリスタなどイラスト制作に使用するソフトウェアのライセンス費用も経費として計上できます。

サブスクリプション型の支払いは毎月払いの場合は毎月経費として計上し、年払いの場合は1年に1回計上します。

クリスタの月額利用プラン980円を契約し、事業用カードで支払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 通信費 | 980円 | 未払金 | 980円 |

なお、今回使用した勘定科目は「通信費」ですが、勘定科目はある程度自由に選べます。

10万円以下のソフトウェアライセンスであれば、下記の勘定科目も使用可能です。

- 通信費

- 支払手数料

- 消耗品費

- 広告宣伝費

- 福利厚生費

- 雑費

どの勘定科目を使っても経費は経費なので、税務署から「この勘定科目はNG」などと指摘を受けるケースはほぼありません。

ただし、一度使用した勘定科目は継続して使う、一度決めた会計ルールはむやみに変更しないようにしましょう。

理由なく会計ルールや使用する勘定科目を変更していると、税務署から指摘を受ける恐れがあるからです

クラウド会計の使用料

確定申告のためにクラウド会計を利用している場合、その使用料も経費にできます。

先ほどのサブスク・ソフトウェア代と同様に「通信費」で処理できます。

マネーフォワードクラウド確定申告の年間使用料9,600円を事業用カードで支払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 通信費 | 9,600円 | 未払金 | 9,600円 |

確定申告書や帳簿はExcelなどで無料で作成できるため、クラウド会計を利用するのはもったいないと感じている方もいるのではないでしょうか。

しかし、クラウド会計の利用料金も経費にできるので、利用すれば節税しつつ、確定申告や会計処理にかける時間と手間を大幅に削減可能です!

▼▼イラストレーターにおすすめのクラウド会計はコチラ▼▼

| クラウド会計 | 特徴 |

|---|---|

| やよいの青色申告オンライン | 最大1年間の無料体験が可能 クラウド会計の利用料金を抑えたい方におすすめ |

| マネーフォワードクラウド確定申告 | クラウドワークスなどイラストレーターが利用するサービスとの連携機能が豊富 |

| freee | 簿記・会計の知識がなくても操作しやすいシンプルな機能が魅力 |

インターネット費用

顧客や取引先との連絡は、チャットツールやメール、SNSのDMでやり取りしているケースが大半のはずです。

そのため、イラスト制作・販売で使用しているインターネット費用も経費として計上できます。

ただし、自宅で作業している場合はプライベートでインターネットを利用しているとも考えられるので「家事按分」と呼ばれる処理をしなければなりません。

インターネットの利用料金10,000円を事業用カードで支払った。インターネット料金は自宅で使用しているものであり、事業として使用した分は3割である。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 通信費 | 3,000円 | 未払金 | 10,000円 |

| 事業主貸 | 7,000円 |

上記のように家事按分とは、プライベート・事業兼用の支出をあらかじめ決めておいた比率で分配する制度です。

事業用で使った分は経費として計上できますが、プライベート分の支出は経費に「事業主貸」として処理するので、経費には含まれません。

「事業主貸」とは、事業用の資金からプライベートに関するお金を支払ったときに使用する勘定科目です

スマホの使用料金

インターネット料金と同様に、スマホの通信費や通話料も経費として計上できます。

ただし、スマホを事業用とプライベート用で分けていない場合は、家事按分をしなければなりません。

スマホの利用料金10,000円を事業用カードで支払った。スマホはプライベートと兼用であり、事業として使用した分は3割である。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 通信費 | 3,000円 | 未払金 | 10,000円 |

| 事業主貸 | 7,000円 |

イラスト制作・販売の資料・書籍代

イラスト制作・販売用の資料を購入した場合や書籍を購入した場合の費用も経費として計上できます。

仕訳例は、下記の通りです。

イラストの資料となる写真集2,000円を事業用カードで支払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 新聞図書費 | 2,000円 | 未払金 | 2,000円 |

もちろん、経費にできるのはイラスト制作・販売のために購入したものであり、プライベートで購入した書籍や雑誌などは経費にできません。

自宅の家賃・作業場の家賃

自宅で作業している場合や作業場を別に借りている場合は、家賃を経費として計上できます。

作業場として借りている部屋の家賃10万円が普通預金口座から引き落とされた。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 地代家賃 | 100,000円 | 普通預金 | 100,000円 |

自宅で作業をしている場合は、利用面積や作業時間に応じて家事按分をしなければなりません。

イラストレーターをしており、自宅で作業している。作業部屋は自宅の床面積の2割である。自宅の家賃10万円が普通預金口座から支払われた。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 地代家賃 | 20,000円 | 普通預金 | 100,000円 |

| 事業主貸 | 80,000円 |

なお、自宅が持ち家の場合、住宅ローンは原則として経費にできず、利息相当分のみを経費として計上できます。

また利息についても家事按分が必要なので、持ち家の場合は経費の計算が非常に複雑になる可能性が高いです。

持ち家のローンを少しでも経費にしたい場合は、税理士に一度相談してみることをおすすめします

自宅の電気代・作業場の電気代

自宅や作業場の電気代も経費として計上できます。

自宅でイラストレーターとして作業しており、電気代10,000円を事業用カードから払った。なお、自宅のうち作業スペースは2割としている。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 水道光熱費 | 2,000円 | 未払金 | 10,000円 |

| 事業主貸 | 8,000円 |

勘定科目は「水道光熱費」を使用するのが一般的ですが、自宅で作業している場合は水道代・ガス代を経費として計上できません。

一方、作業場を別に借りている場合は、作業場の水道代やガス代も経費として計上可能です。

カフェ・コワーキングスペースの作業代

イラストレーターとして働いている人がカフェやコワーキングスペースで作業した場合、利用料金も経費として計上できます。

イラスト制作・販売をしており、カフェで作業をした。飲み物代800円を事業用カードで支払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 会議費 | 800円 | 未払金 | 800円 |

カフェで作業した際に支払った飲み物代は場所代の一種として経費にできます。

ただし、経費にできるのは飲み物代だけであり、食べ物代は経費として認められません。

また、カフェやコワーキングスペースの経費計上が高額であり、自宅で作業しているといえない場合は先ほど紹介した家賃や電気代の経費計上が認められない場合があります。

セミナー受講費用

イラスト技術向上や新しいスキル習得のために、セミナーや講座を受講した場合の費用も経費にできます。

Webデザインの勉強のために講座を受講し、受講料10万円を事業用カードで支払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 研修費 | 100,000円 | 未払金 | 100,000円 |

ただし、個人事業主の場合は事業に直接関係するセミナーを受講したとき以外は、経費として計上できません。

- いつか必要になるかもしれない講座

- 完全に趣味の領域のセミナー

上記の講座・セミナー受講料を経費として計上してしまうと、税務署に否認される恐れがあります。

セミナー・講座の受講料は高額のものも多いため、どんな事業に使うのか、いつスキルを使う予定があるのか記録しておきましょう

固定資産税や自動車税

イラストレーターの仕事で車移動をしてる場合、自動車税や車に関する費用を経費として計上できる可能性があります。

プライベート・事業兼用で使用している車の自動車税39,500円を現金で支払った。事業での使用割合は2割である。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 租税公課 | 7,900円 | 現金 | 39,500円 |

| 事業主貸 | 31,600円 |

租税公課とは、自動車税や固定資産税などが含まれ、経費として計上できる税金に使用できる勘定科目です。

なお、自動車に関する経費は自動車税だけでなく、ガソリン代や車検費用なども経費にできる可能性があります。

損害保険料

自宅や作業場にかけている火災保険や自動車保険も経費として計上可能です。

プライベート・事業兼用で使用している車の自動車税12,000円を事業用カードで支払った。事業での使用割合は2割である。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 損害保険料 | 2,400円 | 未払金 | 12,000円 |

| 事業主貸 | 9,600円 |

なお、個人事業主の場合は自分にかけている医療保険や生命保険は経費として計上できないので、ご注意ください。

このように、イラストレーターとして個人で仕事をしていると、制作・販売に費やした費用は経費として計上できます。

画材代やイラスト関連のソフト代以外にも様々なものを経費にできるので、漏れがないようにしましょう。

イラストレーターが経費にできないもの

先ほど解説したように、イラストレーターは様々な費用を経費として計上できます。

一方で、プライベートの支出や個人事業主本人が支払った社会保険料や税金は、経費にできないのでご注意ください。

- プライベートの支出

- 個人事業主本人の社会保険料や税金

- 個人事業主本人の医療・生命保険料

- 自宅の水道代・ガス代

それぞれ紹介していきます。

プライベートの支出

イラスト制作のためであっても、売上につながらないプライベートに関する支出は経費として計上できません。

例えば、趣味でイラストを作成した際の画材代は費用として計上できませんし、プライベートで行ったカフェの料金も経費にできません。

税務署から指摘や税務調査を受けた場合、事業と経費の関連が重要になってきますので、領収書やレシートはもちろん関連する証拠も残しておきましょう。

個人事業主本人の社会保険料や税金

個人事業主が納める国民年金保険料や国民健康保険料、所得税・住民税は、事業に関係なく、個人の支出なので経費にはなりません。

ただし、支払った国民年金保険料や国民健康保険料は全額所得控除の対象になります。

支払った際の明細書は必ず保管しておき、確定申告書に忘れずに記載しましょう

個人事業主本人の医療・生命保険料

個人事業主本人が加入している医療保険や生命保険の掛金は、経費にすることができません。

医療保険や生命保険は個人で加入しているものであり、事業に直接関係しているとは認められないからです。

医療・生命保険料は所得控除の対象になるので「生命保険料控除証明書」を大切に保管しておきましょう

自宅の水道代・ガス代

自宅で作業している場合、電気代は経費として計上できる一方で、水道代・ガス代は経費として計上できません。

水道代・ガス代は事業に関係なく、プライベートな支出と判断されるからです。

イラストレーターが経費を計上するときの注意点

個人で活動しているイラストレーターが経費を計上する場合、売上や利益との関係性を証明できないと経費として認めてもらえない可能性があるのでご注意ください。

- 利益につながらない支出は経費にできない

- プライベートと兼用の支出は家事按分する

- レシートや領収書は必ず保管しておく

- 経費が増えるとその分だけ手取りは減る

それぞれ詳しく解説していきます。

利益につながらない支出は経費にできない

経費として認められる費用は、あくまでも事業の利益を生み出すために必要な支出のみです。

趣味や自己満足、プライベートのための支出は業務と関連性があるように見えても、経費として認められない可能性があるのでご注意ください。

- 趣味で描いたイラストのための画材費

- 明確な業務目的がない研修やセミナー費用

特に、高額な費用を経費として計上する場合、それが妥当かどうか不安な場合は、税理士などに一度相談してみると良いでしょう。

プライベートと兼用の支出は家事按分する

自宅の家賃や電気代などプライベートと事業兼用の支出については、家事按分の処理をしなければなりません。

家事按分とは、全体の支出の中で事業に使用した割合だけを経費として計上する方法です。

自宅でイラストレーターとして作業しており、電気代10,000円を事業用カードから払った。なお、自宅のうち作業スペースは2割としている。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 水道光熱費 | 2,000円 | 未払金 | 10,000円 |

| 事業主貸 | 8,000円 |

上記のように、家事按分は経費計上時に都度仕訳することもできますが、年末に一括で仕訳することも可能です。

クラウド会計を活用している場合、事前に事業とプライベートの割合を登録しておけば、 年末に一括で仕訳をしてくれるので非常に楽です。

また、家事按分の割合は自由に設定できますが、根拠が必要となるのでご注意ください。

- 作業スペースの床面積と自宅の床面積の割合

- 事業を行う時間とプライベートの時間の割合

事業の実態に合わない割合で家事按分を設定していると、税務署から指摘を受ける恐れもあります。

- 割合を決めるときには根拠をもたせる

- 一度割合を決めたら正当な理由がない限り変更しない

上記を意識しておきましょう!

レシートや領収書は必ず保管しておく

支出を経費として計上する場合、支払時のレシートや領収書は必ず保管しておきましょう。

確定申告でレシートや領収書を提出する必要はありませんが、税務署から問い合わせがあったときや税務調査の際にはレシート・領収書を確認しなければならないからです。

- 領収書に「宛名」「但し書き」「日付」が記載されていることを確認する

- 内容がわかりにくい場合にはメモを添えておく

- レシートが消えやすい場合はスキャンしてデジタルでの保管も検討する

レシートや領収書を紙のまま保管する場合、月ごとにファイルなどでまとめておくとバラバラになりにくいのでおすすめです。

また、電車移動時の切符代などはレシートや領収書を受け取れないので、出金伝票を記載しておきましょう

経費が増えるとその分だけ手取りは減る

利益=売上-経費で計算できるので、経費を漏れなく計上すればその分だけ節税できます。

しかし、経費を増やしすぎてしまうと、その分手取りが減ってしまうのでご注意ください。

節税になるからといって経費を使いすぎてしまうと、生活に必要なお金を手元に残せなくなる恐れもあるでしょう。

また、極端に経費率(売上に対する経費の割合)が高すぎると、税務署にマークされ税務調査のリスクが上がる点も注意しなければなりません。

経費はあくまでも事業に必要な支出のみを計上する、経費だからといって使いすぎない意識を持ちましょう!

経費の計上・記録を楽にする方法

イラストレーターの仕事量が増えてくるとその分だけ経費もかさむ……

経費の処理をサボっていたら溜まってしまった……

経費処理は確定申告の準備や節税対策にはなりますが、イラスト制作や販売と違っていくら頑張っても売上にはつながりません。

イラストレーターとしての活動を増やしたいのであれば、経費の処理にかかる手間をできるだけ減らす工夫が必要です。

- 事業用クレジットカードを作成する

- 事業用口座を作成する

- クラウド会計を活用する

- 経理作業を外注する

それぞれ詳しく見ていきましょう。

事業用クレジットカードを作成する

経費の処理を楽にしたいのであれば、最初に事業用のクレジットカードを作成すべきです。

すでにクレジットカードを複数枚持っているのであれば、そのうちの1枚を事業用にするのでも構いません

- プライベートの支出と事業の支出を分けられる

- 事業の支出の支払い方法をひとつにまとめられ、明細書の保管が楽になる

- クレジットカードをクラウド会計と紐づければ仕訳を自動で行ってもらえる

経費に関するレシートや領収書、明細書は5〜7年間保管しなければなりません。

プライベートと事業でクレジットカードを一緒にしている場合、プライベートの支出も記載された明細書を保管しなければならなくなります。

明細書の量も増えてしまいますし、税務調査の際にプライベートの支出まで確認されてしまいます……

また経費処理をする際にもプライベートと事業の支出が混ざってしまい、処理を間違えてしまう恐れもあるでしょう。

このような事態を防ぐためにも、事業用のクレジットカードを作成しておき、支払い方法をまとめておくことをおすすめします。

事業用口座を作成する

事業用のクレジットカードを作成するだけでなく、事業用口座を作成するのもおすすめです。

- 売上入金や経費支出を把握しやすい

- 経費処理や確定申告を外注しやすくなる

- 屋号付銀行口座は取引先・金融機関から信用を得やすくなる

- 銀行口座をクラウド会計と紐づけると自動で仕訳してもらえる

銀行口座はネット銀行のものでも構いません

私はクラウドワークス経由で仕事を受注することもあったので、クラウドワークスからの振込手数料が安くなる「楽天銀行」で事業用口座を作成しています。

クラウド会計を活用する

経費処理や確定申告を楽にしたいのであれば、クラウド会計を今すぐに導入すべきです。

- 銀行口座やクレジットカードとクラウド会計を連携させれば、入出金・支出時に自動で仕訳をしてもらえる

- 必要事項を入力すれば、確定申告書を自動で作成してもらえるのでミスも減り、時短になる

- マイナンバーカードを読み取れるスマホがあれば、e-taxで確定申告書を提出できる

年間10,000円程度の費用はかかるもののクレジットカード・銀行口座と連携し、支払い時や入金時に自動で仕訳をしてくれます。

多くのクラウド会計はAIで仕訳を処理しているので、最初に正しい仕訳や勘定科目を設定するとそれ以降は、設定した方法で仕訳をしてくれるのも魅力です。

会計や簿記に関する知識に自信がない人やこれまで会計に関わってきた経験のない人こそ、クラウド会計で確定申告や経費処理にかかる時間を節約するのが良いでしょう。

イラストレーター向けのクラウド会計には複数ありますが、特におすすめのものは下記の通りです。

| クラウド会計 | 特徴 |

|---|---|

| やよいの青色申告オンライン | 最大1年間の無料体験が可能 クラウド会計の利用料金を抑えたい方におすすめ |

| マネーフォワードクラウド確定申告 | クラウドワークスなどイラストレーターが利用するサービスとの連携機能が豊富 |

| freee | 簿記・会計の知識がなくても操作しやすいシンプルな機能が魅力 |

私は普段使用しているサービスやクレジットカードと連携してくれるマネーフォワードクラウド確定申告を活用しています。

経理作業を外注する

クラウド会計を導入したけど経費処理が苦痛……

仕事が忙しくなると、処理が溜まってしまう……

上記の人は、思い切って経理作業を外注してしまうのもおすすめです。

個人で自分のスキルを活かして働く人の場合、苦手な作業や苦痛な作業をどうにか頑張って人並みにこなすよりも、外注して得意な業務に時間を使った方が利益を増やせることが多いです。

普段の経理作業を外注すれば、イラスト制作・販売に使える時間をもっと増やせます

- プロに任せればミスを減らせるので、正確な帳簿を作成できる

- 経費処理に費やしていた時間をイラスト制作・販売に使える

確定申告まで依頼したい、普段から税金に関する相談をしたいのであれば、思い切って税理士と顧問契約を結ぶことも検討しましょう。

とりあえず経費処理だけ外注したい場合は、ココナラなどでオンライン経理を探してみるのもおすすめです。

外注量にもよりますがオンライン経理であれば、月数万円もあれば依頼できるはずです!

私は、請求書作成から売上の仕訳処理まで妹に月10,000円で外注した経験があります。

妹は「慣れれば短時間で作業できるので楽」と言っていましたが、私にとっても月末月初は「請求書を作成しなきゃ」とバタバタしていたので、非常に助かっていました。

イラストレーターの経費についてよくある質問

最後に、イラストレーターの経費についてよくある質問を回答と共に紹介していきます。

- イラストレーターが確定申告する流れとは?

-

個人でイラストレーターとして活動している人が確定申告するときの流れは、下記の通りです。

- 1年間の売上・経費に関する資料を集める

- 確定申告が必要か判断する

- 所得控除に関する資料を集める

- 確定申告書を作成する

- 確定申告書・添付書類を提出する

- 所得税を納税する・還付金を受け取る

- イラストレーターが開業届を提出するデメリットは?

-

イラストレーターが開業届を提出すると、配偶者や親の扶養に入れなくなる恐れがあります。

主婦や学生が開業届を提出する際には、加入している健康保険組合や協会けんぽの扶養に入れる条件を確認しておきましょう。

- イラストレーターはゲーム代を経費にできる?

-

イラストレーターがゲーム代を経費にできるかは、購入した目的によります。

- 経費にできるケース:イラストの参考資料など業務に直接関連する場合

- 経費にできないケース:プライベートや趣味として購入する場合

ゲーム代を経費にする場合は、事業と関連するという証拠やレシート・領収書を必ず保管しておきましょう。

- イラストレーターはいくらから確定申告が必要?

-

イラストレーターは年間利益が20万円もしくは48万円を超えると確定申告をしなければなりません。

- 他に給料を受け取っている場合:年間利益が20万円を超えたら

- 他に給料を受け取っていない場合:年間利益が48万円を超えたら

- イラストレーターは本を経費にできる?

-

購入した本がイラスト制作や販売に直接関連しているのであれば、経費として計上できます。

一方、プライベートや趣味として購入した場合は経費にできないのでご注意ください。

- イラストレーターは画材を経費にできる?

-

販売用のイラストを制作するための画材であれば、経費にできます。

一方、完全に趣味のイラストを描くために購入した画材は、経費にすることはできません。

【まとめ】経費は漏れなく計上しよう!

副業にしろ本業にしろイラストレーターは経費を漏れなく計上すれば、その分だけ利益を減らせるので節税につながります。

- イラスト制作に使用した画材代

- パソコン代・周辺機器代

- イラスト制作のソフト代

- クラウド会計の使用量

- インターネット費用

- スマホの使用料金

- イラスト制作・販売の資料・書籍代

- 自宅の家賃・作業場の家賃

- 自宅の電気代・作業場の電気代

- カフェ・コワーキングスペースの作業代

- セミナー受講費用

- 固定資産税や自動車税

- 損害保険料

ただし、上記に当てはまる費用であっても、イラスト制作・販売に直接関連する費用でなければ経費として認められない可能性があるのでご注意ください。

また、経費として計上した場合は、レシートや領収書、事業に関連していることを証明できる書類を保管しておきましょう。

本ブログでは、イラストレーターの確定申告や税金について解説しています。

ここまで読んでいただき、ありがとうございました!

コメント